В Staffcop (входит в экосистему «Контур») вышло обновление, которое добавляет больше инструментов для расследования инцидентов и профилактики утечек. Самое важное нововведение — файловый сканер для инвентаризации данных и перехват переписки в MAX на Windows.

Новый файловый сканер собирает информацию о файлах на рабочих станциях и в хранилищах, анализирует их содержимое и передаёт результаты на сервер.

Данные автоматически раскладываются по категориям, после чего с ними проще работать: настраивать доступы, политики, назначать метки. Для ИБ-специалистов добавили удобные фильтры и поиск — это упрощает разбор результатов и помогает быстрее находить чувствительные данные и потенциальные риски.

Кроме того, Staffcop теперь учитывает метки, которые проставляет «Спектр.Маркер», и использует их в метаданных файлов. Это позволяет точнее применять политики и ускоряет расследование инцидентов: информация из двух систем анализируется автоматически.

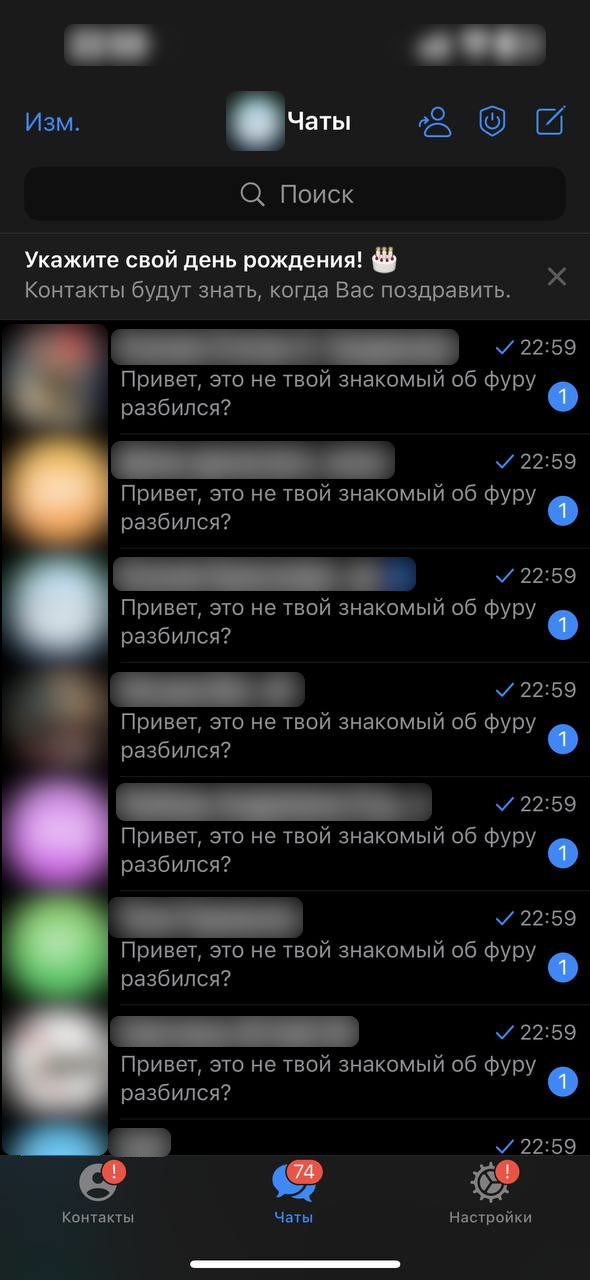

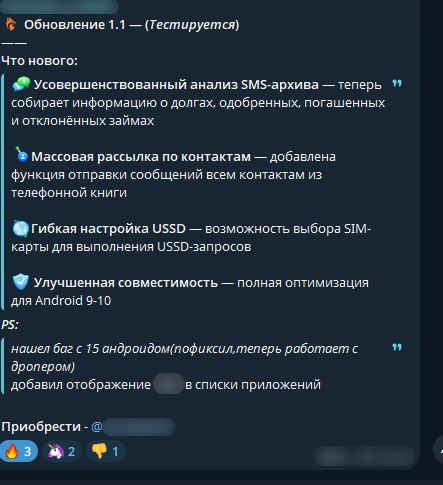

В части контроля коммуникаций добавлен перехват переписки в мессенджере MAX на Windows, а также WebWhatsApp на Linux. Это даёт возможность анализировать сообщения, фиксировать нарушения и выявлять признаки передачи защищаемой информации через несанкционированные каналы.

Разработчики также переработали обработку данных: ускорили извлечение текста и выделение слов-триггеров. Новый механизм спуллера распределяет нагрузку при приёме данных от агентов, что снижает риск просадок производительности и ошибок при работе с большими объёмами информации.

Появился обновлённый драйвер контроля клавиатуры — он позволяет надёжнее фиксировать ввод паролей при входе в систему. Это расширяет возможности контроля рабочих станций и помогает выявлять слабые пароли, несанкционированные учётные записи и попытки доступа.

Обновили и утилиту удалённой установки агентов: теперь можно гибче задавать правила установки и исключения, что особенно актуально для сложной инфраструктуры. Добавлена поддержка Rutoken на Windows для контроля использования токенов, а в интерфейсе появилась информация о сроке окончания технической поддержки сервера — чтобы администраторам было проще планировать обновления и продление поддержки.