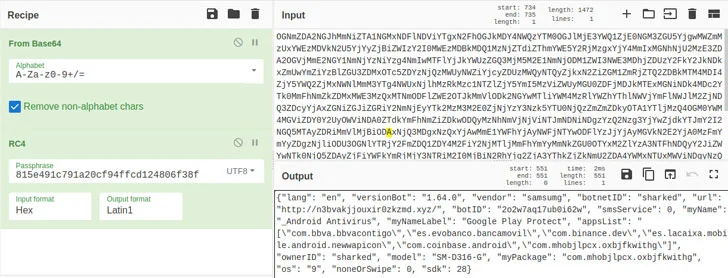

Авторам банковского Android-трояна SharkBot удалось обойти защитные механизмы официального магазина Google Play Store, замаскировав своё детище под антивирусное приложение. Пользователям стоит быть начеку, поскольку SharkBot способен обходить механизмы мультифакторной аутентификации.

Задача этого банковского трояна — извлечь учётные данные клиентов кредитных организаций, а после этого осуществить несанкционированные переводы денежных средств. Впервые SharkBot заявил о себе в ноябре 2021 года, тогда специалисты Cleafy предупреждали об интересе вредоноса к банковским приложениям и криптовалютным кошелькам пользователей.

SharkBot отличается умением проводить транзакции с помощью автоматизированных систем (Automatic Transfer Systems, ATS). Его «коллега» TeaBot, например, взаимодействует с заражённым устройством только через оператора.

«Использование ATS помогает зловреду получать список событий для симуляции. Поскольку эти функции позволяют имитировать прикосновения к дисплею и клики по кнопкам, SharkBot может не только переводить денежные средства, но и устанавливать другие вредоносные программы», — гласит отчёт NCC Group, посвящённый SharkBot.

Последняя на данный момент версия вредоноса, которую обнаружили в Google Play Store 28 февраля, задействует функциональность Android Direct Reply для распространения на другие устройства, что уже можно назвать червеобразными атаками.

В общей сложности SharkBot установили около 57 тысяч пользователей. Специалисты привели список приложений, под которые злоумышленники маскируют свой троян:

- Antivirus, Super Cleaner (com.abbondioendrizzi.antivirus.supercleaner) – более 1000 установок.

- Atom Clean-Booster, Antivirus (com.abbondioendrizzi.tools.supercleaner) – более 500 установок.

- Alpha Antivirus, Cleaner (com.pagnotto28.sellsourcecode.alpha) – более 5000 установок.

- Powerful Cleaner, Antivirus (com.pagnotto28.sellsourcecode.supercleaner) – более 50 000 установок.