Компания «Код безопасности» провела аналитическое исследование «Динамика и особенности импортозамещения в информационной безопасности». Аналитики оценили темпы проникновения импортозамещающих технологий на российский рынок информационной безопасности в 2016 г. и сравнили данные с собственными оценками динамики по итогам 2014 г.

Результаты исследования свидетельствуют, что за прошедшие два года существенно вырос спрос на импортозамещающие СЗИ во многих отраслях экономики; повысился уровень доверия к российским средствам защиты, а их разработчики активно адаптируют продукты к потребностям отечественных предприятий и организаций.

Участниками нового исследования «Кода безопасности» стали 325 респондентов из 11 отраслей* экономики – руководители компаний, директора по информационной безопасности, начальники ИТ-департаментов, руководители служб безопасности, ИТ- и ИБ-специалисты, проживающие во всех регионах России. Аналитики «Кода безопасности» выстроили вопросы таким образом, чтобы обеспечить корректное сравнение ответов, полученных по итогам 2014-го и 2016 гг. Вместе с тем, при подготовке данного исследования в анкету были включены и новые вопросы, позволившие проанализировать актуальные тренды, появление которых сложно было прогнозировать в 2014 г.

По данным исследования, в настоящее время во всех компаниях – вне зависимости от масштабов их бизнеса – стремление к использованию российских ИБ-продуктов отчетливо заметно. Причем тенденция к росту применения таких решений ярче всего видна у крупных игроков (31%); а наибольшая доля использования российских продуктов наблюдается среди небольших организаций (40%).

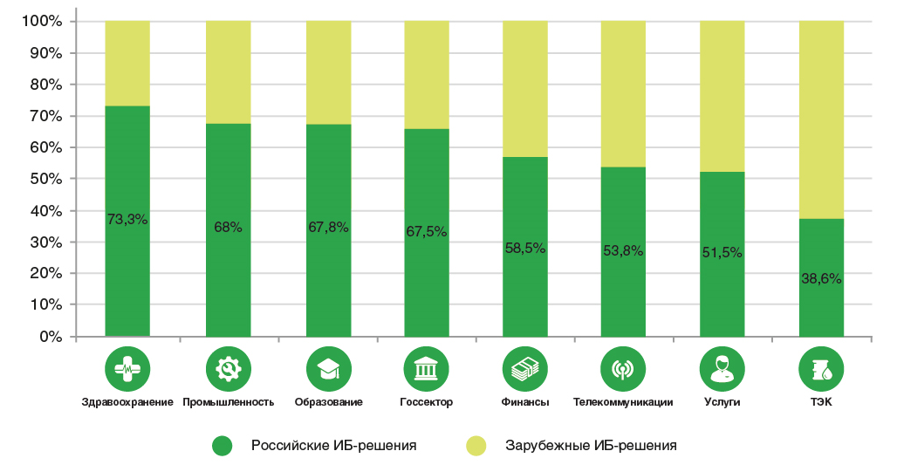

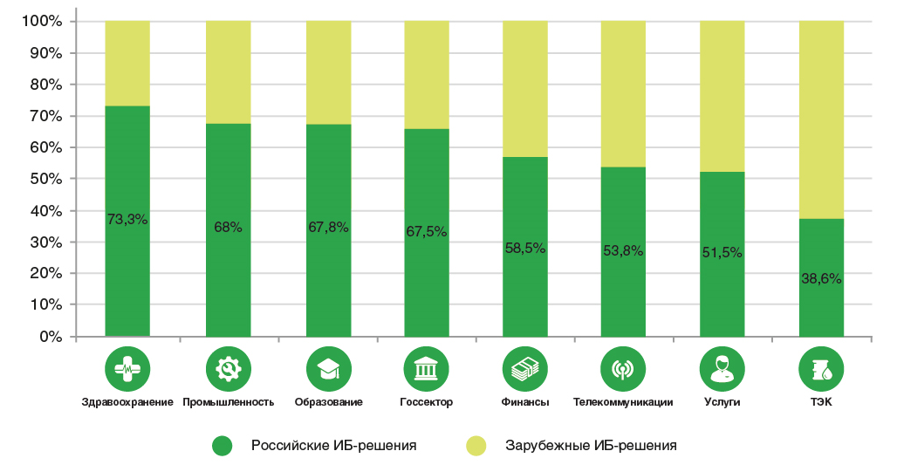

В ИБ-портфеле всех представленных отраслей (кроме топливно-энергетического комплекса) доля российских решений составляет более 50%.

Рисунок 1. Соотношение российских и зарубежных ИБ-решений в отраслях

За два года программы импортозамещения российские организации нарастили долю отечественных СЗИ в структуре потребления ИБ-решений. Это произошло в 15% госструктур; 10% компаний ТЭК; 13% телеком-игроков; 28% организаций сферы образования и здравоохранения.

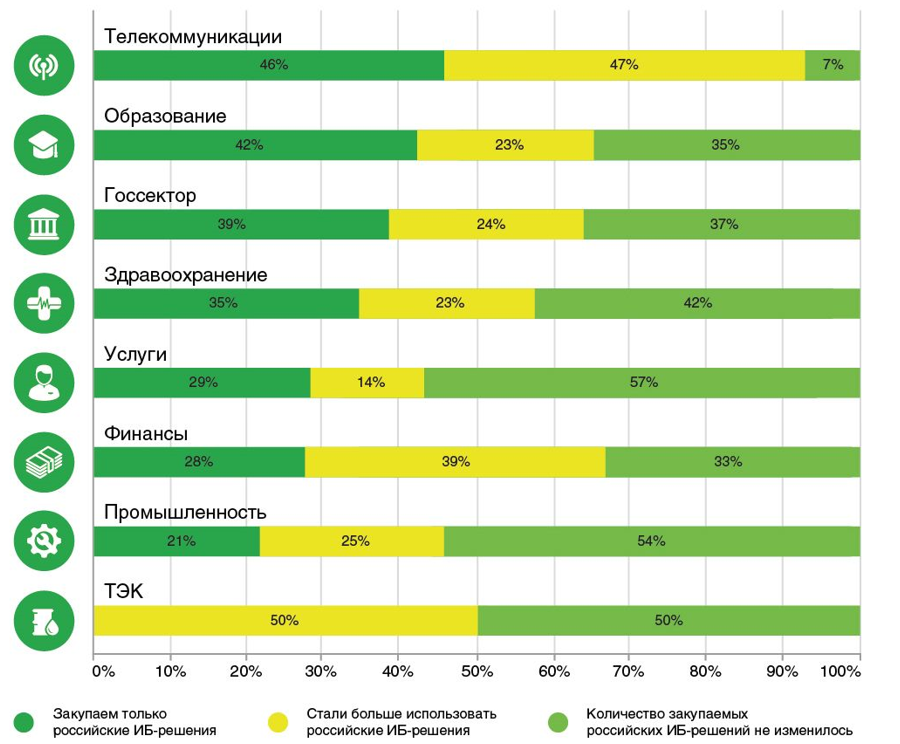

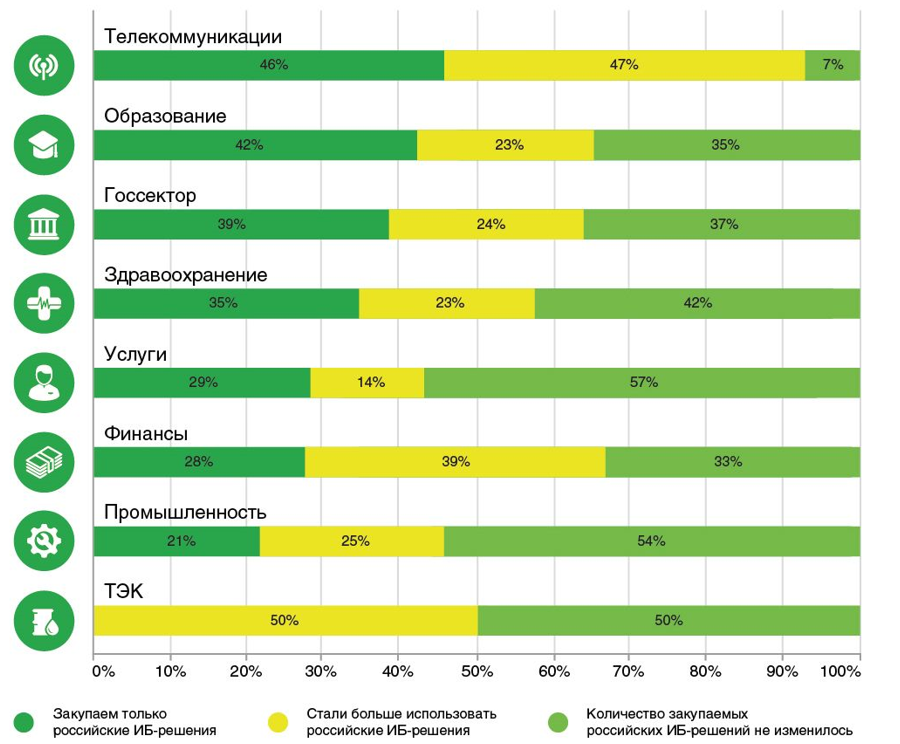

На текущий момент лидирующие позиции по закупкам только российских ИБ-решений занимают телекоммуникационная отрасль (46%), образование (42%) и госсектор (39%).

Рисунок 2. Подход к использованию ИБ-решений в отраслях

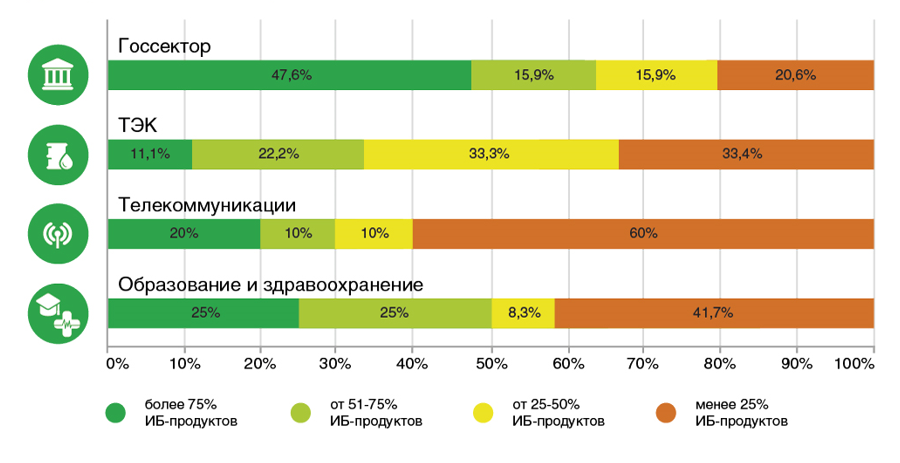

Сравнив показатели 2014-го и 2016 гг., можно убедиться в том, что тенденция увеличения доли российских ИБ-решений – доминирует.

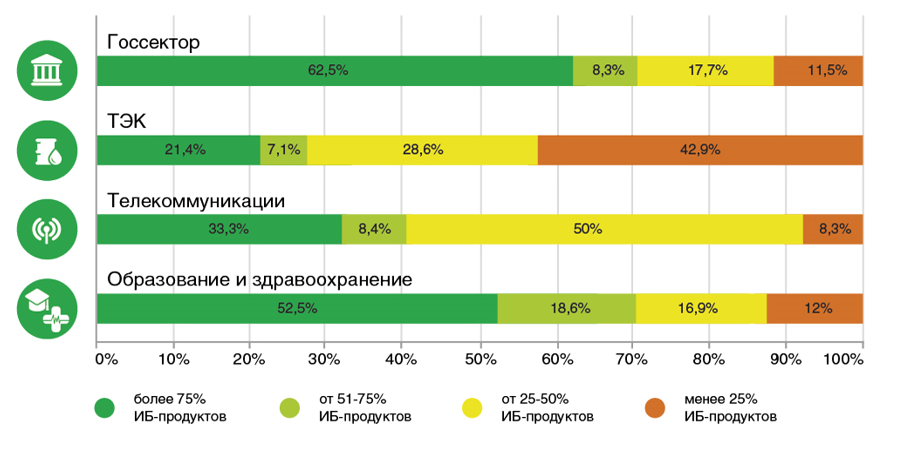

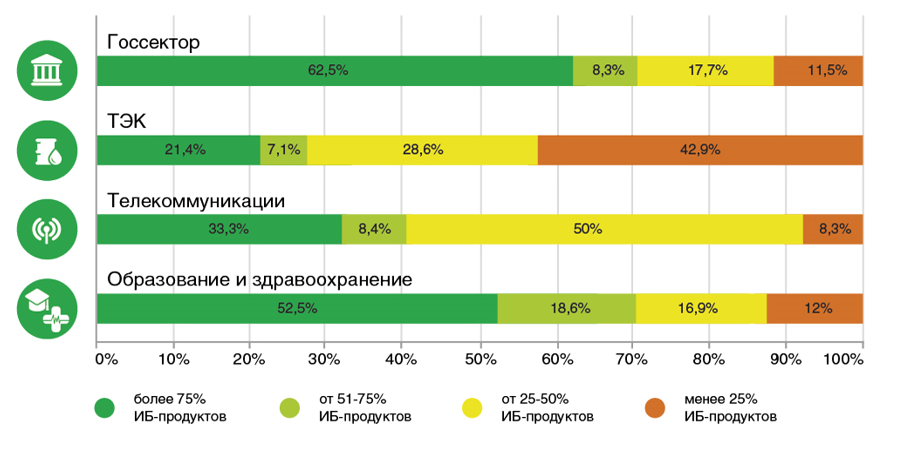

Рисунок 3. Доля российских ИБ-решений в 2016 г.

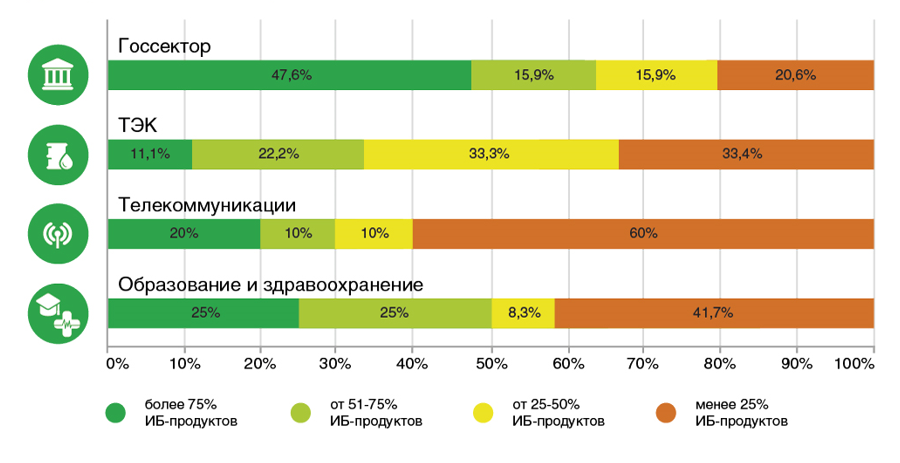

Так, в госсекторе категория «более 75%» выросла с 47,6% до 62,5%; в топливно-энергетическом комплексе – с 11,1% до 21,4%. В 2 раза расширился сегмент «более 75%» в образовательной отрасли и здравоохранении – к 2016 г. он увеличился с 25% до 52,5%.

Рисунок 4. Доля российских ИБ-решений в 2014 г.

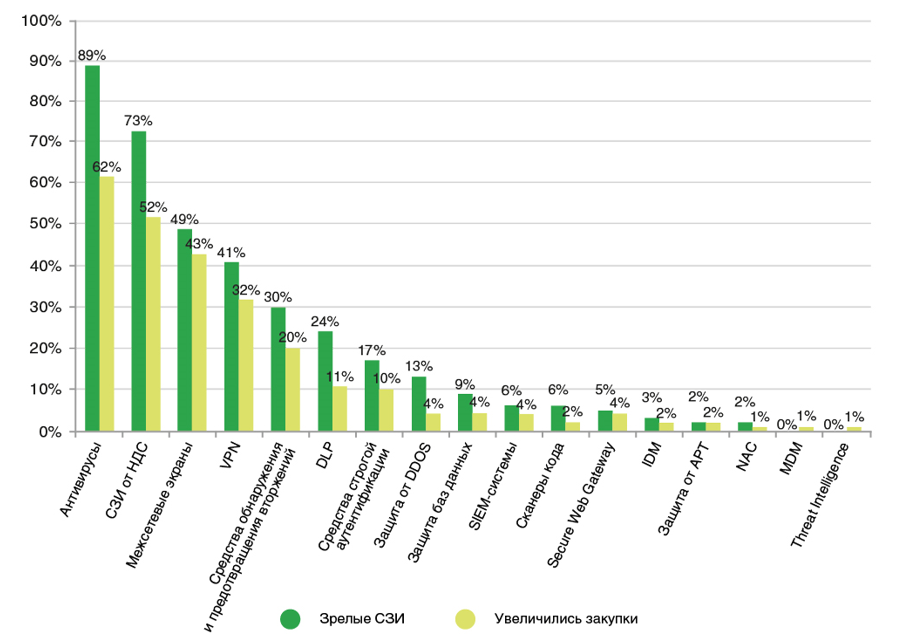

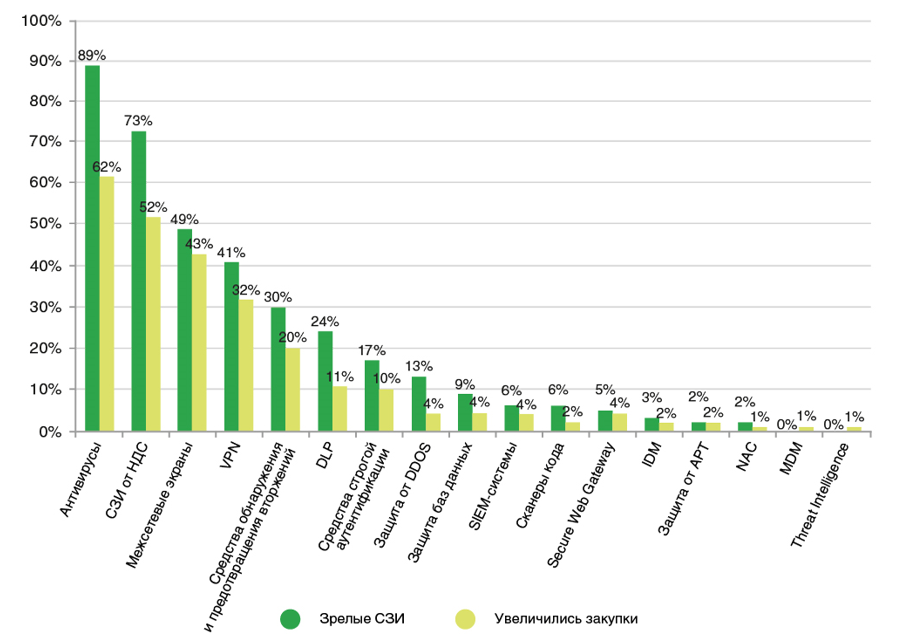

Респонденты также ответили на вопросы о том, какие классы отечественных средств защиты сегодня в наибольшей степени готовы к импортозамещению и рассказали, в каких категориях российских СЗИ увеличили закупки их компании.

Рисунок 5. Зрелые СЗИ и рост их закупок

Исследование показало, что наиболее зрелыми российские заказчики считают классические инфраструктурные ИБ-продукты, которые являются «первой стеной безопасности» в любой организации: антивирусы, СЗИ от НСД, межсетевые экраны, VPN-решения, системы обнаружения вторжений.

Примечательно, что на эти же классы СЗИ пришелся и наибольший рост закупок в условиях импортозамещения. А вот появившиеся недавно на рынке средства защиты пока не вызывают такого доверия у организаций: продукты, защищающие от целенаправленных атак, Threat Intelligence, IDM, SIEM и др. респонденты посчитали менее зрелыми. Им принадлежит минимальная доля в бюджетах на российские ИБ-продукты. Такие результаты свидетельствуют о том, что рынок информационной безопасности – не насыщен. И пока в первую очередь востребованы базовые решения. По мере насыщения будет формироваться спрос на те продукты, которые заказчики пока не считают зрелыми и необходимыми для приобретения в первую очередь.

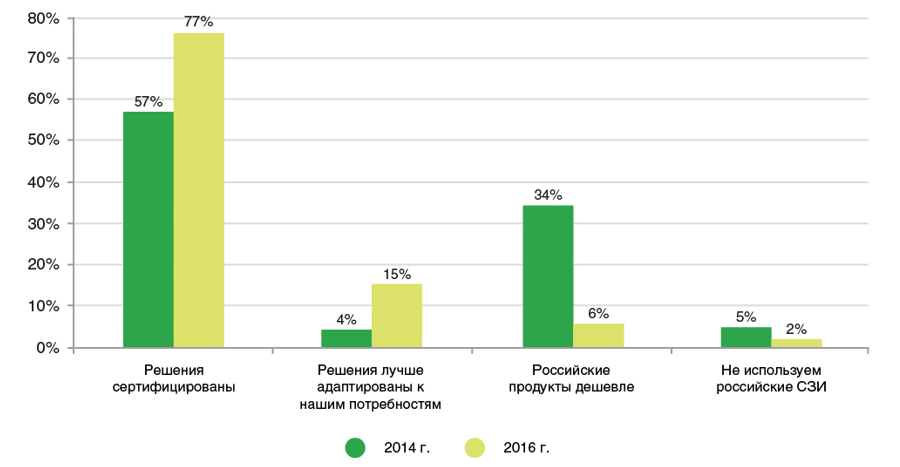

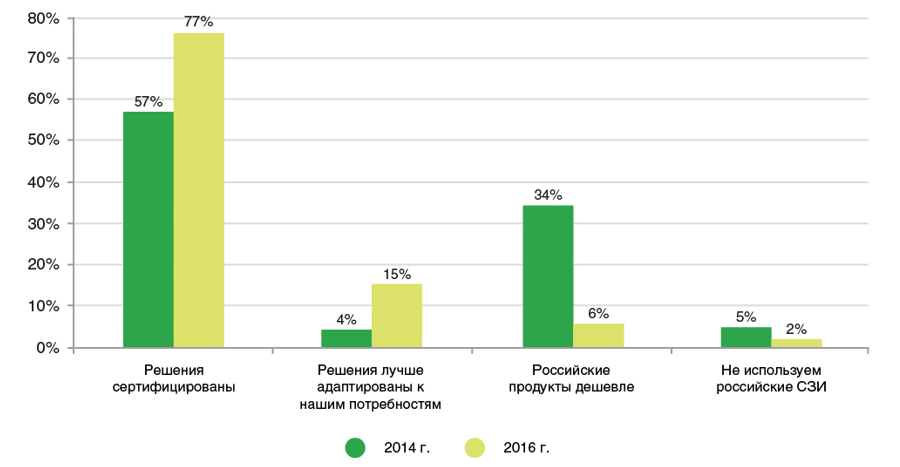

Результаты исследования свидетельствуют о том, что повысилось доверие к российским средствам защиты: 15% опрошенных (против 4% в 2014 г.) считают, что отечественные СЗИ лучше адаптированы к потребностям российского бизнеса. Также респонденты гораздо реже стали отмечать, что приобретают российские ИБ-продукты по причине их более низкой стоимости.

Рисунок 6. Факторы выбора отечественных СЗИ

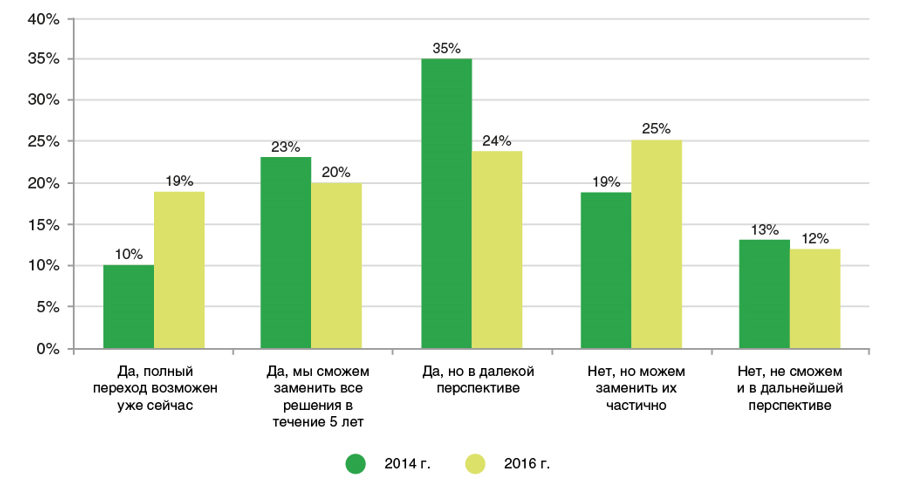

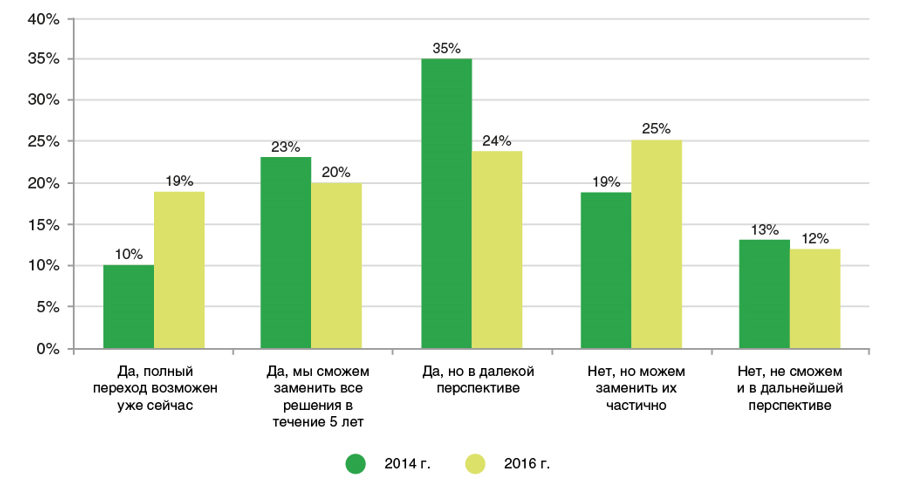

Участники рынка оптимистично смотрят на перспективы импортозамещения и проявляют растущий интерес к отечественным продуктам. 19% компаний уверены, что полный переход на российские ИТ-продукты возможен уже сейчас, в то время как в 2014 г. так считали лишь 10%. Увеличилась и доля респондентов, которые говорят о возможности частичной замены зарубежных продуктов (с 19% до 25%). Количество скептиков, допускающих, что полный переход возможен только в далекой перспективе, сократилось на 11%.

Рисунок 7. Оценка перспектив импортозамещения

«Импортозамещение – перспективная тенденция, которая бесспорно будет влиять на рынок информационной безопасности еще минимум в течение 3–5 лет. Экономические и политические предпосылки уже сейчас – налицо. Поскольку растет спрос на импортозамещающие СЗИ – возрастает готовность производителей их предоставить. И эти продукты становятся все более приближенными к тем стандартам, которые требовались российскому заказчику давно, но не были доступны ранее в силу ряда причин. Сегодня российскими ИБ-продуктами интересуются не только госзаказчики (которым без импортозамещения не позволяет работать законодательство), но и коммерческий сектор. Например, за время реализации программы импортозамещения продукты «Кода безопасности» обеспечили безопасность многих крупных организаций. Среди них можно выделить Банк ВТБ, Госкорпорацию «Ростех», компанию «Либерти Страхование» и многие другие», – прокомментировал итоги исследования генеральный директор компании «Код безопасности» Андрей Голов.