Информационно-аналитический центр Anti-Malware.ru представляет очередной анализ рынка средств защиты от утечек конфиденциальных данных в России. В отчете приводятся данные объемов продаж и долей рынка основных игроков в 2012-2013 годах, а также делается прогноз развития рынка на текущий 2014 год.

3. Объемы продаж в 2012-2013 годах

4. Доли рынка в 2012-2013 годах

5. Объем продаж в 2013 году по сегментам рынка

6. Прогноз развития рынка на 2014 год

7. Комментарии партнеров Anti-Malware.ru

Введение

Отчет представляет собой ежегодное независимое исследование состояния рынка систем защиты от утечек конфиденциальной информации (DLP – Data Leak Prevention, или ILD&P - Information Leak Detection & Prevention) в России по итогам 2012-2013 годов.

Пятое по счету подобное исследование, проведенное информационно-аналитическим центром Anti-Malware.ru (предыдущее было опубликовано в сентябре 2013 года - Анализ рынка систем защиты от утечек конфиденциальных данных (DLP) в России 2011-2013).

В этом году исследование состоит из двух частей:

- Часть 1. Исследование рынка DLP в его узком понимании (см. Методологию исследования ниже). Таким образом, оно является продолжением предыдущих аналитических отчетов этой серии.

- Часть 2. Исследование рынка защиты от внутренних угроз, то есть рынка DLP в широком понимании, куда помимо классического DLP, входят и другие решения: DLP-Lite и продукты, изначально ориентированные не на предотвращение утечки, а на пост-анализ событий.

В первой части исследования освещается текущая ситуация на рынке DLP в России, положение основных игроков-производителей, их объемы продаж и занимаемые доли рынка, а также делается прогноз развития на текущий 2014 год.

Приведенные в этой части исследования данные за 2012-2013 годы могут не совпадать с официальными данными участников рынка DLP в России, так как являются экспертной оценкой авторов исследования.

При проведении анализа эксперты не ставили своей целью каким-либо образом повлиять на общественное мнение, изменить расстановку сил на рынке или исказить положение дел на рынке в чью-либо пользу.

Методология

Прежде чем приступить непосредственно к анализу, необходимо конкретизировать суть термина «средства защиты от утечек конфиденциальной информации» (DLP-продукты). Это очень важно, так как в России по-прежнему присутствуют компании, которые пытаются продвигать свои решения, принципиально не относящиеся к категории DLP по своему функциональному наполнению и назначению, в рамках этой товарной категории.

Существует множество определений данного рынка, большинство из которых либо носит расплывчатый характер, либо сводится к набору присущих для «настоящего DLP-продукта» функций в угоду рыночной стратегии отдельных производителей, что, с нашей точки зрения, неверно.

В данном исследовании под DLP-решениями мы будем понимать такие продукты, которые позволяют в режиме реально времени обнаружить и/или блокировать несанкционированную передачу (утечку) конфиденциальной информации по какому-либо каналу коммуникации, используя информационную инфраструктуру предприятия.

Технически контролируемыми DLP-продуктом каналами могут выступать:

- Электронная почта (трафик SMTP, POP3, IMAP4).

- Веб-ресурсы: публичные почтовые сервисы, социальные сети, форумы, блоги, чаты и т.п. (трафик по протоколам HTTP, HTTPS и FTP).

- Программы для обмена мгновенными сообщениями и пиринговые клиенты (ICQ, Jabber, MSN, Skype, многочисленные клиенты для P2P-сетей и т.п.).

- Сетевая печать (SMB Printing, NCP Printing, LPD, IPP и т.д.)

- Внешние устройства, подключенные к рабочим станциям или серверам (USB-диски, CD/DVD, локальные принтеры, несанкционированные передатчики WiFi, Bluetooth, IrDa, модемы и т.п.).

DLP-продукт должен обеспечивать возможности обнаружения случайного или умышленного несанкционированного использования информации сотрудниками компании посредством ее анализа, а не перекрывать все каналы полностью. Кроме того, важнейшим критерием причисления решения к классу DLP является наличие возможностей автоматического или ручного анализа произошедших событий и передаваемой информации (в режиме реального времени или пост-анализа архива накопленной информации).

Важной функцией современного DLP-решения являются возможности автоматического поиска несанкционированных копий и мест хранений конфиденциальных данных на рабочих станциях и корпоративных серверах. Такие возможности присутствуют в большинстве присутствующих на рынке DLP-систем, но не являются для них обязательными.

Необходимо отметить, что в данном исследовании мы не учитывали компании, в чьих продуктах DLP-составляющая не является основным элементом и фактором его покупки. Например, это относится к UTM-устройствам или иным комплексным средствам сетевой безопасности.

Приведенные в исследовании данные за 2012-2013 календарные годы были получены из различных источников, среди которых: официальные данные участников рынка, информация из открытых источников, а также экспертные оценки аналитиков Anti-Malware.ru.

Все данные объемов продаж указаны в ценах для конечных пользователей в рублях и в долларах США в пересчете по среднегодовому курсу ЦБ. Это дает суммы, значительно превышающие реальные доходы компаний-производителей или их дистрибьюторов на территории России (то есть цифры объема продаж в ценах для конечного пользователя и данные реальных доходов производителей различаются на величину наценки каналов продаж).

В силу специфики рынка из объемов продаж не вычитались сопровождающие проекты услуги (предпродажный консалтинг, внедрение, послепродажное обслуживание), а также включенное в состав конечного продукта программное и аппаратное обеспечение третьих сторон (например, базы данных Oracle, операционные системы Oracle Solaris, Microsoft Windows, серверное оборудование и т.п.).

Объемы продаж в 2012-2013 годах

Ниже приведены данные по объемам продаж различных производителей на рынке систем защиты от утечек в России в российских рублях и долларах США (в ценах для конечных пользователей).

Таблица 1. Объемы продаж основных игроков DLP-рынка в России за 2012-2013 годы

| Производитель | Объем продаж 2012 | Объем продаж 2013 | Рост 2012-2013 |

||

| млн руб. | млн $ | млн руб. | млн $ | ||

| InfoWatch | 634 | 20,4 | 814 | 25,6 | 25,4% |

| Инфосистемы Джет | 367 | 11,8 | 480 | 15,1 | 28,0% |

| Zecurion | 295 | 9,5 | 436 | 13,7 | 44,4% |

| Websense | 162 | 5,2 | 200 | 6,3 | 21,2% |

| МФИ Софт * | 93 | 3,0 | 105 | 3,3 | 10,0% |

| Symantec | 81 | 2,6 | 99 | 3,1 | 19,2% |

| McAfee | 19 | 0,6 | 32 | 1,0 | 66,7% |

| GTB | 9 | 0,3 | 19 | 0,6 | 100,0% |

| Другие | 65 | 2,1 | 80 | 2,5 | 19,0% |

| Весь рынок | 1724 | 55,4 | 2265 | 71,2 | 28,3% |

* Компания «МФИ Софт» была впервые включена в расчеты, поэтому оценка общего объема рынка в 2012 году была скорректирована относительно предыдущего отчета.

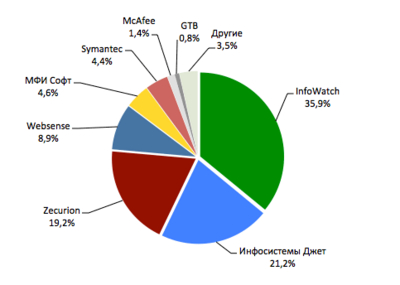

Рисунок 1. Объемы продаж основных игроков DLP-рынка в России за 2012-2013 годы (млн руб.)

В 2013 году российский DLP-рынок показал очень высокие темпы роста. Суммарный рост рынка составил 28,3%. Однако это оказалось немного меньше прогнозируемого нами годом ранее значения. В абсолютных цифрах объем рынка увеличился с 1,72 до 2,27 млрд руб. (с $55,5 до $71,2 млн).

Годовой рост около 30% подтверждает, что российский DLP-рынок продолжает находиться в фазе быстрого роста, которая началась в 2011 году. По нашему мнению она связана с принципиальным выходом DLP на широкий рынок клиентов, т.е. за рамки нишевого решения для узкого числа крупных и богатых компаний-инноваторов. Именно с этим в первую очередь связано увеличение темпов роста рынка, которое мы наблюдаем уже второй год подряд.

Другим драйвером рынка стало фактическое принятие DLP-решений в качестве неотъемлемого элемента практически любой системы безопасности крупнейших российских компаний, где интерес к ним за прошедший год также значительно вырос. В первую очередь это связано с тем, что российский бизнес за прошедшие годы накопил значительную интеллектуальную собственность, массивы персональных данных, клиентские базы и другие виды конфиденциальной информации, которую теперь необходимо защищать. В связи с этим встает вопрос о технических средствах мониторинга и предотвращения инцидентов, который успешно решается современными DLP-системами.

Дополнительным драйвером рынка является функциональное развитие самих DLP-систем, что расширяет спектр их применения в качестве средства мониторинга движения информации, работы с ней, ее хранения и анализа связанных с этим событий. Это позволяет использовать DLP-системы не только отделами информационной безопасности, но и другими подразделениями компании, например, кадровыми службами.

Позиции игроков на рынке за год не претерпели изменений. Как и годом ранее, лидируют по объему продаж российские компании InfoWatch (814 млн руб. / $25,6 млн), «Инфосистемы Джет» (480 млн руб. / $15,1 млн) и Zecurion (436 млн руб. / $13,7 млн). За ними следуют зарубежные производители Websense (200 млн руб. / $6,3 млн) и Symantec (99 млн руб. / $3,1 млн), между которыми вклинился новый для нашего исследования игрок, российская компания «МФИ Софт».

Тройка лидеров в 2013 году показала уверенный рост объемов продаж. Так, компания InfoWatch увеличила объем продаж на 25%. Продажи идущих следом за ней компаний «Инфосистемы Джет» и Zecurion выросли на 28% и 44% соответственно. Компании Websense и Symantec увеличили объем продаж на 21% и 19% соответственно. Однако по сравнению с предыдущим 2012 годом рост продаж всей первой шестерки игроков существенно замедлился в среднем с 54% до 25%. Объем продаж «МФИ Софт» увеличился незначительно – не более чем на 10%. Локомотивом роста в 2013 году стала Zecurion и игроки из нижней части таблицы 1, которые активно наращивают клиентскую базу – McAfee и GTB Technologies.

Важно отметить, что согласно методологии исследования оценка объема продаж компаний InfoWatch и «Инфосистемы Джет» проводилась с учетом не только разрабатываемого ими программного обеспечения, но и наличием сопутствующих услуг, а также стоимости лицензий на необходимые сторонние продукты (базы данных Oracle, серверное оборудование и т.д.). Естественно, объем продаж только самих программных продуктов InfoWatch (в основном это TrafficMonitor) и «Дозор-Джет» от «Инфосистемы Джет» существенно меньше приведенных в таблице 1 данных (на десятки процентов).

Так как «Инфосистемы Джет» является не только производителем DLP-системы «Дозор-Джет», но и самостоятельно оказывает услуги по его внедрению и поддержке (без привлечения партнеров), то для этой компании собственные доходы фактически равняется доходам в ценах конечных пользователей. Похожая ситуация с Zecurion и «МФИ Софт», которые преимущественно придерживаются модели прямых продаж.

Также важно отметить, что объем продаж компании Zecurion складывается из продаж трех продуктов – Zlock, Zgate и Zdiscovery, которые часто могут поставляться в рамках одного проекта. Разделять их продажи не имеет смысла, и было бы не вполне корректно, так как у конкурентов решения, имеющие аналогичное функциональное наполнение, продаются в рамках набора модулей одного и тоже решения.

В категории «Другие» учитывались продажи таких компаний как Falcongaze, RSA, Trend Micro и Verdasys и других.

Доли рынка в 2012-2013 годах

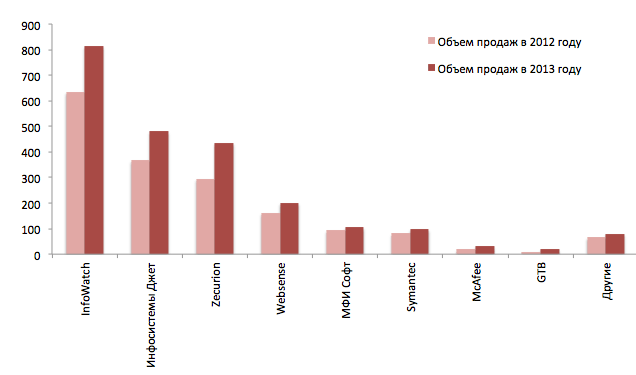

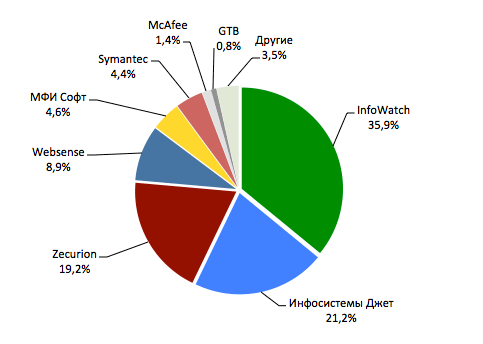

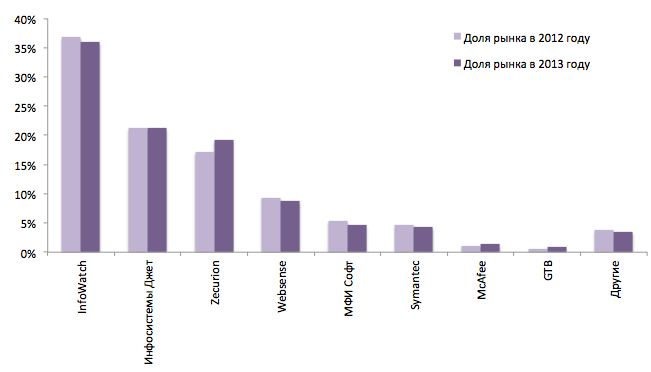

Для лучшего понимания ситуации на рынке удобнее оперировать долями рынка основных игроков и их изменениями по сравнению с предыдущим периодом. Для этого данные из таблицы 1 были пересчитаны в проценты от общего объема рынка. Результаты представлены в таблице 2 и на рисунках 2-3.

Таблица 2. Доли рынка основных игроков DLP-рынка в России за 2012-2013 годы

| Производитель | Доля рынка 2012 | Доля рынка 2013 | Изм. доли рынка 2012-2013 |

| InfoWatch | 36,8% | 35,9% | -0,8% |

| Инфосистемы Джет | 21,3% | 21,2% | -0,1% |

| Zecurion | 17,1% | 19,2% | 2,1% |

| Websense | 9,4% | 8,9% | -0,5% |

| МФИ Софт | 5,4% | 4,6% | -0,8% |

| Symantec | 4,7% | 4,4% | -0,3% |

| McAfee | 1,1% | 1,4% | 0,3% |

| GTB Technologies | 0,5% | 0,8% | 0,3% |

| Другие | 3,8% | 3,5% | -0,3% |

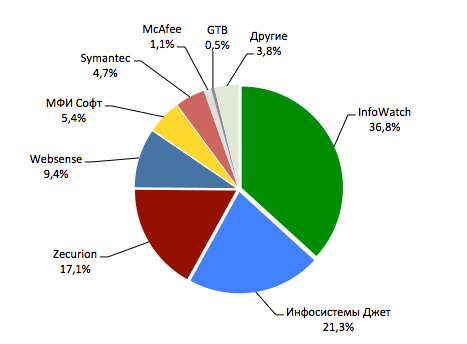

Рисунок 2. Доли рынка основных участников DLP-рынка в России за 2012 год

Рисунок 3. Доли рынка основных участников DLP-рынка в России за 2013 год

Рисунок 4. Изменение долей рынка участников DLP-рынка в России за 2012-2013 годы

Компания «МФИ Софт» была впервые включена в расчеты, поэтому расчеты долей рынка остальных игроков в 2012 году были скорректированы относительно предыдущего отчета.

В 2013 году изменений позиций игроков не произошло, доли рынка в пятерке лидеров изменились незначительно. Так, компания InfoWatch, лидер российского рынка, потеряла 0,8% своей доли. Компания «Инфосистемы Джет» также потеряла 0,1% рынка. Компания Zecurion, напротив, сумела нарастить свою долю рынка на 2,1%. В общей сложности трио лидеров в 2013 году усилило свои позиции на 1,7% и контролирует в общей сложности до 76,4% рынка. Таким образом, произошло дальнейшее укрепление позиций отечественного трио лидеров, которое происходило в 2011-2012 годах.

Компании Websense и Symantec ослабили свои позиции, потеряв суммарно 0,8% рынка. «МФИ Софт» за год уступила те же 0,8% рынка. Увеличили долю рынка лишь игроки с небольшой долей рынка, например, McAfee и GTB Technologies – по 0,3% каждая.

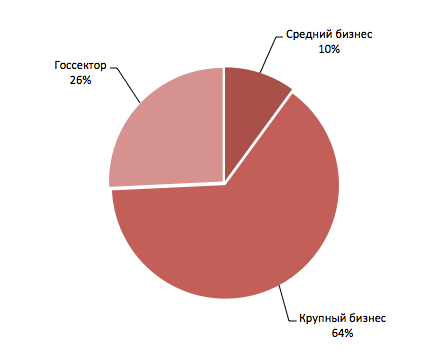

Объем продаж в 2013 году по сегментам рынка

Подавляющая часть DLP-рынка в России в денежном выражении по-прежнему приходится на сегмент крупного бизнеса (в российской классификации от 1000 рабочих станций выше) и госсектор. Но растет интерес к DLP-системам и со стороны среднего бизнеса, в первую очередь в диапазоне от 500 до 1000 рабочих станций.

К продуктам для защиты от утечек присматриваются даже более мелкие компании (до 500 рабочих станций). Но рынок в этом сегменте сильно ограничен размерами бюджетов заказчиков и, как следствие, не может быть удовлетворен в рамках текущих продуктовых предложений. В большинстве случаев для снижения стоимости производители пытаются предложить для этого сегмента уменьшенный функционал, более низкое качество защиты, минимальные настройки и аналитические возможности, что часто не может устроить заказчика. Поэтому данный сегмент пока находится в стадии формирования и в рамках данного отчета не рассматривается.

К сожалению, в силу конфиденциальности данных мы не можем привести точные цифры продаж по каждому сегменту рынка. Вместо этого мы приведем «тепловую» карту рынка» (см. таблицу 3).

Таблица 3. Объем продаж основных участников рынка в 2012 и 2013 годах по сегментам рынка («тепловая» карта рынка)

| Производитель | Средний бизнес (менее 1000 рабочих станций) |

Крупный бизнес (свыше 1000 рабочих станций) |

Госсектор |

| InfoWatch | |||

| Инфосистемы Джет | |||

| Zecurion | |||

| Websense | |||

| МФИ Софт | |||

| Symantec | |||

| McAfee | |||

| GTB | |||

| Другие | |||

| Общий объем сегмента (в млн долл.) |

7,2 | 45,7 | 18,3 |

| Доля сегмента в общем объеме рынка |

10% | 64% | 26% |

![]() - 90-й перцентиль

- 90-й перцентиль ![]() - 10-й перцентиль

- 10-й перцентиль

Как мы видим, наиболее «горячие» в денежном выражении – это сегменты крупного бизнеса и госсектор. Сегмент среднего бизнеса заметно отстает от них по объему.

Стоит обратить внимание на различную рыночную специализацию игроков рынка, это хорошо видно по нашей «тепловой карте». InfoWatch и «Инфосистемы Джет» получают большую часть доходов в сегменте крупного бизнеса. Кроме этого, практически доминирующим в денежном выражении является их положение в госсекторе, откуда они получают значительную часть своих доходов.

Портфель заказов Zecurion более сбалансирован, весомую долю доходов эта компания получает в сегменте среднего бизнеса. Websense, Symantec и «МФИ Софт» практически не имеют продаж в госсекторе. Корпорация Symantec фокусируется исключительно на сегменте крупного бизнеса, в то время как Websense и «МФИ Софт» имеют продажи и в компаниях среднего размера.

Рисунок 5: Разделение рынка по сегментам в 2013 году

Проведем анализ средней стоимости проекта по внедрению DLP-системы для основных игроков.

По оценке Anti-Malware.ru средняя стоимость проекта по внедрению и сопровождению DLP-решения от компании InfoWatch по итогам 2013 года составляет около 9,5 млн руб. (около $300 тыс.). По сравнению с прошлым годом средняя цена проекта практически не изменилась. Таким образом, большую часть оборота InfoWatch по-прежнему формируют проекты в крупнейших российских компаниях и государственных ведомствах: «Газпром», «Новатэк», «Транснефть», ВТБ, «Сбербанк», «Мегафон», РЖД, ФНС РФ, ФТС РФ, Министерство обороны РФ и другие. Более 70% проектов InfoWatch приходится на компании с количеством рабочих станций более 1000.

Аналогичная ситуация с компанией «Инфосистемы Джет». По оценке Anti-Malware.ru средняя стоимость проекта по внедрению «Дозор-Джет» в 2013 году составила около 7,5 млн руб. ($230 тыс.), т.е. также приходится на сегмент крупных компаний, среди которых «Ростелеком», «Воентелеком», «Уралвагонзавод», «Норильский никель», «Русал», «Евросеть», «МДМ-Банк» и другие.

Исключительно в этом же сегменте крупного бизнеса находятся основные продажи решений от Websense и Symantec. Средняя стоимость внедрения и сопровождения проекта для них составляет от $200-400 тыс. Для средних компаний их продукты также являются слишком дорогостоящими.

Несколько иначе обстоят дела в компаниях Zecurion, «МФИ Софт», а также ряде игроков, входящих в категорию «Другие» (Falcongaze, «Трафика» и т.д.). Здесь средняя стоимость проекта значительно меньше. По оценке Anti-Malware.ru она составляет от 1,5 до 5 млн руб. ($50-150 тыс.). Поэтому становится понятным, что значительная часть доходов этих компаний приходится на сегмент среднего бизнеса, так как это позволяет средняя стоимость проекта и относительная простота внедрения и сопровождения.

Однако, например, у Zecurion есть достаточно много и крупных заказчиков, среди которых «Аэрофлот», «Ростелеком», «Башнефть», Allianz, МКБ, Министерство финансов РФ, Федеральное казначейство РФ и другие. Поэтому говорить о фокусе этого производителя на сегменте среднего бизнеса было бы некорректно.

Прогноз развития рынка на 2014 год

Тенденция быстрого роста российского DLP-рынка сохраняется и в текущем 2014 году. По нашей оценке в 2014 году рынок должен продемонстрировать рост на уровне 20-25%, таким образом, достигнув объема в $85-88 млн.

Высокие темпы роста рынка, присущие 2011-2013 годам, заканчиваются. Рынок постепенно насыщается, но сохраняет двузначные цифры роста. Залогом дальнейшего роста для всех игроков будет поиск новых рыночных сегментов, в том числе за счет создания специализированных продуктов (для компаний разных размеров, вертикальных рынков и платформ, включая мобильные устройства). В ряде случает может потребоваться создание новых каналов продаж.

Возрастающая конкуренция на рынке вынуждает производителей активнее идти в сегмент среднего бизнеса, адаптировать свои продукты специально для него. Добиться этого можно за счет упрощения и типизации установки и настройки, а также снижения стоимости владения. Эксперты Anti-Malware.ru рассматривают средний бизнес как основу для будущего роста рынка в ближайшие 3 года.

В тоже время на российском рынке существует большой потенциал даже в сегменте крупного бизнеса. В первую очередь за счет отраслей, в которых пока крайне слаб уровень проникновения DLP-систем. Например, предприятия военно-промышленного комплекса (ВПК), научные организации, сфера образования и медицины.

Рост политической напряженности между Россией и странами НАТО неминуемо приведет к масштабным мерам по импортозамещению, особенно в сфере информационной безопасности. Эта тенденция будет напрямую влиять на выбор поставщиков DLP-систем в целом ряде крупных российских компаний. Попавшие под санкции США и ЕС компании будут вынуждены переключаться с американских на аналогичные российские решения, что неминуемо приведет к переделу на рынке. Вполне возможен рост интереса к зарубежным DLP-системам из стран, не присоединившихся к санкциям против России (например, Израиль).

Рассмотрим как могут измениться позиции игроков на рынке к концу 2014 года. Для начала обратимся к таблице 4, в которой для каждого производителя указано значение потенциала роста на 2014 год.

Градация потенциала роста осуществляется по следующим степеням:

- отрицательный – снижение объема продаж, уменьшение доли производителя на рынке;

- стагнация - сохранение текущего объема продаж, уменьшение доли производителя на рынке (при условии роста рынка в целом);

- низкий – рост объема продаж от 0 до 30%;

- высокий – рост объема продаж от 30 до 50%;

- очень высокий – рост объема продаж свыше 50%.

Таблица 4: Потенциал роста и позиции основных игроков на 2014 год (прогноз)

| Производитель | Потенциал роста | Позиция на рынке по итогам 2014 года |

| InfoWatch | Низкий | 1 |

| Инфосистемы Джет | Низкий | 2 |

| Zecurion | Низкий | 3 |

| Websense | Отрицательный | 4 |

| МФИ Софт | Низкий | 5 |

| Symantec | Отрицательный | 6 |

| McAfee | Отрицательный | 7-9 |

| GTB Technologies | Высокий | 7-9 |

| Falcongaze | Низкий | 7-9 |

Так как рынок в целом остается закрытым, то делать точные прогнозы достаточно сложно, поскольку приобретение или потеря нескольких крупных проектов может существенным образом сказаться на положении игроков. Поэтому в некоторых случаях в таблице 3 указаны диапазоны мест, которые может занимать компания по окончании 2014 года.

Компания InfoWatch в 2014 году сохранит свое лидерство на рынке. Темпы роста объема продаж этой компании ожидаются низкими, но на уровне рынка, что не позволит конкурентам приблизиться к ней по итогам года. Компания продолжает активно развивать свои продукты для крупных клиентов, в первую очередь флагманского InfoWatch Traffic Monitor, который в начале года обновился до версии 5.1. В сегменте среднего бизнеса компания рассчитывает на InfoWatch Traffic Monitor Enterprise Appliance и версию InfoWatch Traffic Monitor Standard.

«Инфосистемы Джет» защитит второе место на рынке по итогам 2014 году. Компания активно развивает свой продукт «Дозор-Джет» версии 5.0, который значительно расширил функционал в области контроля сетевых протоколов, получил своего агента для рабочих станций и удобную систему пост-анализа. Продукт изначально рассчитан только на крупных клиентов. Поэтому отсутствие облегченной версии для средних компаний в дальнейшем будут негативно сказываться на рыночной доле этого игрока. Ожидается, что темпы роста продаж этого производителя будут относительно низкими.

Компания Zecurion располагает технологически сильной линейкой продуктов. Zecurion DLP может продаваться как комплексно, так и отдельными модулями. Относительная простота и невысокая стоимость продуктов позволяет им находить клиентов из числа среднего бизнеса. Ожидается, что темпы роста Zecurion в 2014 будут низкими, как и у остальных игроков первой тройки.

«МФИ Софт» представила в 2014 году полностью переработанную версию своей DLP-системы «Гарда Предприятия» 3.0, в которой значительно переработана система хранения и анализа событий. Это позволит компании побороться за новых клиентов и увеличить темпы роста. Ограничивающим фактором для «МФИ Софт» является проблема роста компании, нехватка внутренних ресурсов для продвижения и более активных продаж. Поэтому ожидается, что темпы роста для этой компании будут низкими, на уровне чуть ниже рынка.

Американские компании Websense, Symantec и McAfee в 2014-2015 годах будут находится под сильным давлением, связанным с санкциями против России и ответными мерами по импортозамещению. Часть крупных контрактов безусловно будет ими потеряна. Под угрозой отказа от их продуктов многие клиенты будут добиваться значительной скидки. Таким образом, прогноз для этих компаний на 2014 год резко негативный.

Активным игроком на российском DLP-рынке в 2014 году может стать GTB Technologies. Так как Израиль не присоединился к санкциях против России GTB Technologies может стать зарубежной альтернативой российским компаниям в условиях отказа от продукции американских конкурентов. Поэтому они имеют все шансы занять свою нишу на рынке и их потенциал роста оценивается как высокий.

Компания Trend Micro выбывает из дальнейшего анализа по причине закрытия продуктового DLP-направления.

Илья Шабанов, управляющий партнер Anti-Malware.ru, так прокомментировал результаты исследования:

«Уверенный рост российского DLP-рынка в 2013 году продолжился, хотя его темпы постепенно снижаются. Залогом успеха на рынке становится выход в сегмент среднего бизнеса с облегченным и более доступным продуктом, развитие новых каналов продаж. В сегменте крупного бизнеса и госсектора дополнительным фактором роста может стать поиск новых категорий клиентов, еще никем не охваченных в полной мере. Все это может потребовать от производителей дополнительных внутренних ресурсов, создания ряда специализированных продуктов или типовых вариантов поставки. В 2014 и 2015 году наибольшее влияние на рынок может оказать импортозамещение, что приведет к частичному отказу от американских DLP-систем Websense, Symantec и McAfee. Воспользоваться этим шансом в первую очередь смогут российские производители».

Комментарии партнеров Anti-Malware.ru

Наталья Касперская, генеральный директор компании InfoWatch:

«Очевидно, что уже сегодня потребности компаний в области внутренней информационной безопасности не ограничиваются сферой защиты конфиденциальной корпоративной информации от утечек. Они гораздо шире и распространяются на защиту от других внутренних угроз, в том числе связанных с нанесением ущерба репутации компании, ее инфраструктуре, а также с проведением профилактических мер и расследований по результатам инцидентов. Для решения данных задач необходимы соответствующие инструменты, разработкой которых мы и планируем заняться».

Ляпунов Игорь, Директор Центра информационной безопасности «Инфосистемы Джет»:

«В 2013 и 2014 годах рынок DLP-систем показал очень приличный рост – 25-30%, сильно опережая в целом стагнирующие темпы ИТ-рынка. На фоне общей экономической ситуации это хороший результат. Объясняется он тремя факторами. Во-первых, безопасность (и особенно контроль коммуникаций) стали видимыми и очень востребованными для бизнеса задачами, на которые даже в непростой ситуации выделяются бюджеты. Во-вторых, DLP уже стало стандартным и практически обязательным решением для современных систем информационной безопасности. Это нашло отражение в последних вышедших документах регуляторов. В-третьих, особую «остроту» и публичность теме DLP добавили откровения Эдварда Сноудена, которые вывели контроль коммуникаций из тени. Ну и конечно же российским разработчикам, особенно в последнее время, сыграла на руку внешнеполитическая ситуация и необходимость импортозамещения».

Владимир Ульянов, Руководитель аналитического центра Zecurion:

«В 2013 году мы отметили существенный подъём региональных продаж после сверхуспешного Roadshow по городам России во второй половине 2012 года. Примечательно, что в некоторых случаях продажи осуществлялись ещё до приезда наших экспертов, и на семинарах мы встречались уже с реальными заказчиками, которые внедряют Zecurion DLP.

Мы также ожидаем хорошего роста продаж Zecurion DLP по итогам в 2014 года, что определено сразу несколькими факторами. Во-первых, в этом году у нас серьёзно обновилась продуктовая линейка. Продукты получили ряд новых возможностей, позволяющих Zecurion удержать статус технологического лидера рынка. В частности, инновационный метод опорных векторов повышает точность классификации данных до 95-98%, а технология ImagePrints впервые в DLP-системах позволяет выявлять и защищать документы с конфиденциальными изображениями, например, печатями организации. Во-вторых, мы выпустили первую в мире действительно работающую (в режиме блокировки) версию мобильного DLP для Android».

Анна Кирсанова, руководитель отдела маркетинга, МФИ Софт:

«Рынок DLP становится еще более высококонкурентным и при этом переходит на этап стагнации. В связи с этим среди игроков рынка начинает проявляться четкая сегментация по масштабу и сферам деятельности клиентов, появляются специализированные решения для конкретных видов бизнеса. По-прежнему, наибольшую долю прибыли приносят масштабные проекты, но количество средних заказчиков начинает расти.

С технической точки зрения, существующие DLP-системы достигли своего максимума, и вектор их дальнейшего развития начинает меняться в сторону повышения удобства и простоты, а также в сторону интеграции с другими системами и развития дополнительных возможностей использования».

ВладимирЕмышев, Business Development Manager, NGS Distribution:

«Специфика рынка заключается в том, что лидирующие позиции в данном сегменте традиционно – как и в предыдущие годы – занимают отечественные игроки. Для GTB Technologies второй год на российском рынке прошел стабильно. Были расширены первоначальные проекты плюс появилось несколько новых. Основные заказчики – крупные компании, цель которых именно предотвратить несанкционированную передачу данных, а не просто зафиксировать сам факт утечки. Функционал решения постоянно развивается и идет в ногу с современными тенденциями и требованиями, предъявляемыми заказчиками. В 2014 году запланирована активная работа на повышение узнаваемости бренда в среде заказчиков».