Данный отчет представляет собой анализ антивирусного рынка по России, в котором приводятся данные по объему продаж и долям рынка ведущих игроков за 2010 и 2011 годы, сравнение с 2009 годом, а также прогноз развития ситуации на 2012 год.

4. Объем продаж в 2010-2011 годах по сегментам рынка

5. Доли рынка в 2010-2011 годах

7. Комментарии партнеров Anti-Malware.ru

1. Введение

Данная статья представляет собой независимый анализ рынка антивирусного программного обеспечения в России по итогам 2010-2011 годов, который регулярно проводится информационно-аналитическим центром Anti-Malware.ru. В этот раз исследовании охватывает сразу два прошедших года, так как в силу различных причин в прошлом году подобный отчет не выходил.

Исследование подготовлено без участия кого-либо из производителей, их представителей на территории России (дистрибьюторов, реселлеров и пр.) или иных лиц, заинтересованных в умышленном искажении информации о ситуации на рынке. Приведенные здесь данные за 2009-2011 годы могут не совпадать с официальными данными участников антивирусного рынка, так как являются экспертной оценкой авторов.

При подготовке исследования эксперты не ставили своей целью каким-либо образом повлиять на общественное мнение, изменить расстановку сил на рынке, принизить или наоборот приукрасить чьи-то достижения, или каким-либо другим способом исказить реальное положение дел на рынке.

2. Методология

Приведенные в этой статье данные за 2009-2011 календарные годы были получены из различных источников, среди которых: официальные данные участников рынка, информация из открытых источников (СМИ), а также экспертные оценки аналитиков Anti-Malware.ru.

Все данные объемов продаж указаны в ценах для конечных пользователей, что дает суммы, несколько превышающие доходы компаний-производителей или их дистрибьюторов на территории России (то есть цифры объема продаж в ценах для конечного пользователя и данные реальных доходов производителей различаются на величину наценки в каналах продаж).

В анализе не учитывались возможные доходы от технологических продаж производителей. Например, когда те или иные антивирусные технологии продаются в составе сторонних продуктов.

3. Объем продаж в 2009-2011 годах

Как и прогнозировали все аналитики после периода глобального экономического кризиса и падение ИТ-рынка в России в 2009 году, за счет отложенного спроса в 2010 и 2011 годах рынок антивирусного программного обеспечения показал существенный рост. Пик послекризисного роста пришелся на 2010 год.

Суммарный объем рынка в 2010 году превысил отметку $270 млн., что на 24% больше показателя 2009 года. В 2011 году рынок продолжил расти практически в том же темпе, его объем увеличился еще на 23% и превысил $334 млн.

Еще несколько лет назад многим экспертам цифра в $300 млн. казалась астрономической. Считалось, что лучшие времена, с точки зрения роста, далеко позади, и что рынок не будет расти темпами более 10-15% в год. Но, как мы видим, послекризисное восстановление позволило вернуться к темпам роста свыше 20%.

Рост объема продаж в 2010 и 2011 году был отмечен во всех сегментах рынка, но наибольший рост был отмечен в ритейле (около 26%) и государственном секторе (около 28%). В случае ритейла, как мы видим, продажи не только не снижаются под давлением бесплатных антивирусных продуктов, но и показывают высокие послекризисные темпы роста (в 2009 году по нашей оценке рост в ритейле практически остановился).

Корпоративный сегмент рынка за два последних года вырос не столь сильно (около 18%). Это обусловлено тем, что данный сегмент был наиболее стабильным в кризисный 2009 год, и точек для бурного роста в последующие годы не определилось.

Сегмент малого и среднего бизнеса, по-прежнему, не демонстрирует должного роста, но содержит в себе большой потенциал на будущее.

По мнению большинства игроков в 2011 году стали заметны доходы от направления SaaS (Software as a Service), вложения в которое годами раньше начало приносить свои дивиденды. В данном сегменте наиболее активно проявили себя такие компании как «Доктор Веб», как первый производитель, предложивший услугу "антивирус по подписке" в России, Eset, «Лаборатория Касперского» и Agnitum.

Ниже приведены данные по объемам продаж различных производителей на антивирусном рынке в России в 2009-2011 годах (в ценах для конечных пользователей) и их темпы роста.

Таблица 1: Объем продаж основных участников рынка антивирусной защиты в России за 2009-2011 годы

| Производитель | Объем продаж млн. долл., 2009 | Объем продаж млн. долл., 2010 | Рост 2009-2010 | Объем продаж млн. долл., 2011 | Рост 2010-2011 |

| «Лаборатория Касперского» | 109,0 | 141,0 | 29,4% | 176,3 | 25,0% |

| Eset | 52,0 | 69,0 | 32,7% | 90,5 | 31,2% |

| Symantec* | 23,0 | 23,8 | 3,5% | 25,4 | 6,7% |

| «Доктор Веб» | 16,5 | 19,2 | 16,4% | 22,5 | 17,2% |

| Trend Micro | 9,8 | 10,3 | 5,1% | 11,0 | 6,5% |

| McAfee | 3,4 | 3,3 | -2,9% | 3,4 | 3,0% |

| Другие производители | 5,0 | 5,2 | 4,0% | 5,6 | 7,7% |

| Весь рынок | 218,7 | 271,8 | 24,3% | 334,6 | 23,1% |

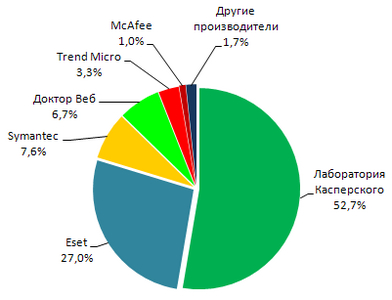

Рисунок 1: Объем продаж основных участников рынка антивирусной защиты в России за 2009-2011 годы

Как видно из таблицы 1, очень удачным прошедшие два года оказались для лидеров российского рынка – «Лаборатории Касперского» и Eset. Объемы продаж этих компаний увеличился в 2010 году на 29% и 32%, а в 2011 году еще на 25% и 31%. Это значительно лучше, чем у остальных конкурентов.

Как было отмечено выше, одним из ключевых драйверов бурного послекризисного роста стал ритейл. Поэтому, не работающие в этом сегменте компании не могли по определению похвастаться серьезными цифрами роста. Кроме двух лидеров неплохо представлена в ритейле еще одна российская компания – «Доктор Веб», которая с учетом успехов в сегменте SaaS смогла показать хорошие темпы роста.

Зарубежные производители, делающие ставки на корпоративные продажи, – Symantec и Trend Micro – фактически остались на уровне 2009 года, показывая небольшой рост. Для этой группы принципиальным моментом является тот факт, что им удалось избежать падения продаж под давлением лидеров рынка.

Для игроков, имеющих небольшие доли рынка, 2010-2011 годы оказались не лучше предыдущих. По нашей оценке эта группа производителей не смогла нащупать значительные точки роста на российском рынке. Например, Panda Security пришлось и вовсе исключить из отдельного рассмотрения, так как ее доля рынка стала находиться в пределах погрешности измерений.

В категории «Другие производители» учитывались продажи таких компаний, как Panda Security, «Код Безопасности», Microsoft, Aladdin, Agnitum, Avast Software, BitDefender и других.

4. Объем продаж в 2010-2011 годах по сегментам рынка

В качестве новшества в этом отчете мы решили впервые провести сегментирование объемов продаж основных участников рынка и определить, в каком из сегментов тот или иной производитель делает основные деньги.

К сожалению, в силу ограничений конфиденциальности мы не можем привести точные цифры продаж по каждому сегменту рынка. Взамен этого приведем «тепловую» карту рынка» (см. рисунок 2).

Таблица 2: Объем продаж основных участников рынка в 2010 и 2011 годах по сегментам рынка (тепловая карта рынка)

| Производитель | Домашние пользователи | Малый и средний бизнес | Крупный бизнес | Госсектор |

| Лаборатория Касперского | ||||

| Eset | ||||

| Symantec | ||||

| Доктор Веб | ||||

| Trend Micro | ||||

| McAfee | ||||

| Другие производители | ||||

| Общий объем сегмента в 2010 году (в млн. долл.) | 126 | 38 | 72 | 34 |

| Общий объем сегмента в 2011 году (в млн. долл.) | 158 | 45 | 85 | 44 |

| Рост сегмента в 2011 году | 26% | 20% | 17% | 29% |

![]() - 90-й перцентиль

- 90-й перцентиль ![]() - 10-й перцентиль

- 10-й перцентиль

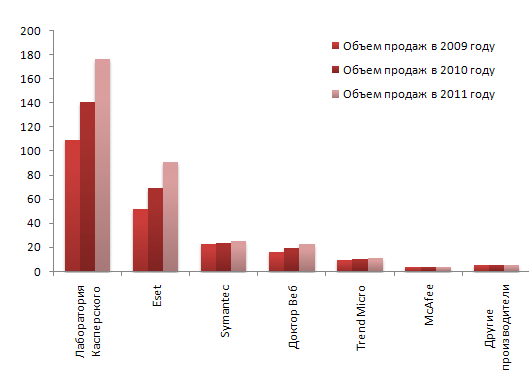

Рисунок 2: Распределение рынка по сегментам в 2011 году

Как мы видим, наиболее «горячие» в денежном выражении сегменты домашних пользователей и крупного бизнеса. Сегмент малого и среднего бизнеса, и госсектор заметно отстают от них по объему.

В то же время, по нашей оценке, наибольший рост на 29% в 2011 году показал госсектор, что заметно выше среднерыночного показателя в 23%. Также быстрее рынка в целом вырос ритейл и связанный с ним сегмент домашних пользователей.

Стоит обратить внимание на различную рыночную специализацию у всех игроков рынка, это хорошо видно по нашей «тепловой карте». «Лаборатория Касперского», как лидер рынка, имеет достаточно сбалансированный портфель клиентов, но, все же, большую часть доходов компания получает за счёт персональных пользователей и крупного бизнеса. Кроме этого, почти доминирующим, в денежном выражении, является положение компании в госсекторе.

Компания Eset, как видно по «тепловой карте», основные продажи делает в сегменте домашних пользователе, малого и среднего бизнеса. Чуть меньше, но также достаточно много компания продает в корпоративном сегменте и госсекторе.

Продажи Symantec, Trend Micro и McAfee концентрируются в основном в корпоративном сегменте. У компании «Доктор Веб» - в сегменте персональных пользователей (включая SaaS) , в госсекторе и в меньшей степени в корпоративном сегменте.

5. Доли рынка в 2010-2011 годах

Для понимания расстановки сил на рынке удобнее оперировать не цифрами объема продаж, а долями рынка, которые занимают производители, и, соответственно, их изменениями по сравнению с предыдущим годом. Для этого данные из таблицы 1 необходимо пересчитать в проценты от общего объема рынка. Результаты вычислений представлены в таблице 3 и рисунке 3.

Таблица 3: Доли основных участников рынка антивирусной защиты в России в 2010-2011 годах

| Производитель | Доля рынка 2010 | Доля рынка 2011 | Изм. доли рынка 2010-2011 |

| Лаборатория Касперского | 51,9% | 52,7% | 0,8% |

| Eset | 25,4% | 27,0% | 1,7% |

| Symantec | 8,8% | 7,6% | -1,2% |

| Доктор Веб | 7,1% | 6,7% | -0,3% |

| Trend Micro | 3,8% | 3,3% | -0,5% |

| McAfee | 1,2% | 1,0% | -0,2% |

| Другие производители | 1,9% | 1,7% | -0,2% |

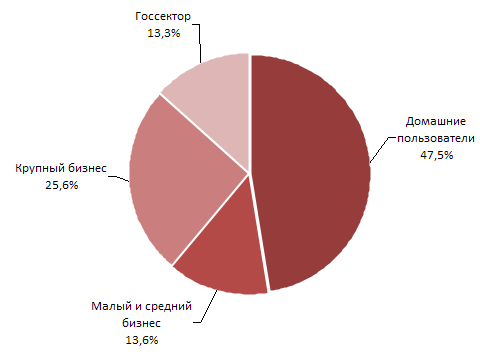

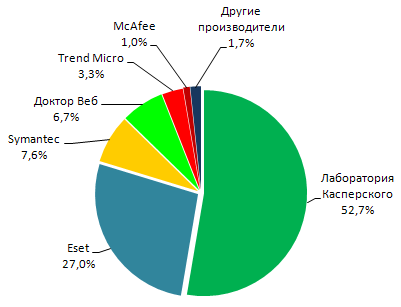

Рисунок 3: Доли основных участников рынка антивирусной защиты в России в 2010 году

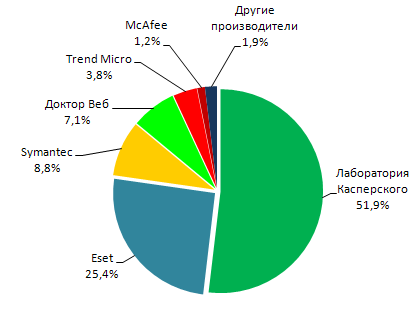

Рисунок 4: Доли основных участников рынка антивирусной защиты в России в 2011 году

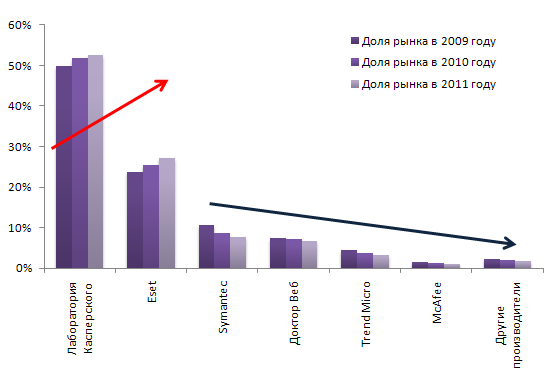

Рисунок 5: Изменение долей рынка основных участников в 2010-2011 годах

Как мы видим из таблицы 3 и рисунков 4-5, в 2010-2011 годах на рынке значительных изменений не произошло.

Во-первых, наблюдаются разнонаправленые изменения долей рынка (см. рисунок 5). «Лаборатория Касперского» и Eset стабильно увеличивают долю, в то время как все остальные игроки долю рынка теряют.

Во-вторых, распалась тройка лидеров. До 2009 года включительно тройка лидеров укрепляла свои позиции по отношению к остальным игрокам. В 2009 году «Лаборатория Касперского», Eset и Symantec контролировали 84% рынка. Теперь же, за счет высокого роста, только «Лаборатория Касперского» и Eset контролируют без малого 80%, причем их доли значительно больше, чем у всех остальных игроков вместе взятых.

«Лаборатории Касперского» и Eset удалось увеличить свои доли рынка в 2010 году на 2,0% и 1,6%, а в 2011 году еще на 0,8% и 1,7% соответственно. При этом доля рынка «Лаборатории Касперского» в 2010 году впервые в истории преодолела барьер 50%, а в 2011 году достигла 52,7%. Компания традиционно сильна в ритейле, выпустила обновление персональной линейки продуктов, на базе новых технологий защиты, получивших название «гибридных». Также компания серьезно обновила корпоративную линейку продуктов, включая средства их администрирования. Традиционно на руку компании играл сильный бренд, российское происхождение и активный маркетинг. Важной точкой роста для компании стал корпоративный сегмент и госсектор, где довольно успешно удалось потеснить конкурентов.

Положение Eset также заметно укрепилось. В 2010 году доля компании выросла на 1,6%, а годом позже еще на 1,7%. В итоге доля Eset на антивирусном рынке России выросла до рекордных 27%. Столь положительная динамика, как и в случае «Лаборатории Касперского», базируется на развитой сети розничных продаж, росте отдачи от совместных проектов с ISP, а также достаточно неплохими продажами в корпоративном сегменте.

Для корпорации Symantec 2010 и 2011 годы на антивирусном рынке России, скорее, можно признать неудачными. В 2010 году компания пустила свои дела на антивирусном рынке на самотек, закрыла направление розничных продаж, сосредоточилась на других сегментах рынка ИБ (например, резервном копировании и восстановление данных, DLP). Таким образом, были потеряны реальные шансы на укрепление рыночных позиций. Несмотря на то, что продуктовая линейка компании является, пожалуй, лучшей в мире, парадоксальным образом это не приносит успеха компании в России. Стабильным спросом в России пользуются лишь корпоративные антивирусные продукты этого производителя, но только одного этого недостаточно для удержания лидерских позиций на рынке.

Компания «Доктор Веб», по нашей оценке, смогла улучшить свое положение на рынке за последние 2 года. Несмотря на то, что ее темпы роста, все же, были ниже, чем у лидеров - 16,4% и 17,2% соответственно, ей удалось почти вплотную приблизиться к занимающей третье место корпорации Symantec. Двигателями роста для этого производителя стал все тот же ритейл и активная работа в сегменте SaaS. Кроме того, этот российский производитель, несмотря на давление конкурентов, все еще, имеет неплохие позиции в госсекторе.

Компания Trend Micro показала небольшой, но устойчивый рост за последние два года. Тем не менее, без значимого присутствия в ритейле, ее доля рынка постепенно снижается и составила 3,8% и 3,3% в 2010 и 2011 годах соответственно.

Для компании McAfee последние два года не принесли значимых успехов. Фактически компания была почти незаметна на рынке. Естественно, что в таком пассивном режиме рассчитывать на какую-либо положительную динамику не приходится. Panda Security пришлось исключить из отдельного рассмотрения. Компания глобально испытывает тяжелые времена, вследствие чего пришлось прибегнуть даже к массовым сокращениям сотрудников. Эти проблемы не могли не отразиться и на положении компании на российском рынке.

Остальные игроки имеют доли рынка не превышающие барьер в 1% и, поэтому, не попали в детальный анализ.

Важно отметить, что в 2011 году двое лидеров – «Лаборатория Касперского», Eset - в сумме контролируют 80% рынка антивирусного ПО в России. В 2009 году эти компании в сумме контролировали только 73%. Таким образом, процесс консолидации российского рынка продолжается, а бесконечные попытки выхода на него все новых и новых игроков никак не влияют на расстановку сил.

6. Прогноз на 2012 год

Прогноз традиционно стоит начать с оценки общего объема рынка. По нашей оценке российский антивирусный рынок в 2012 году должен показать рост на уровне 20%. Таким образом, суммарный объем рынка в 2012 году может превысить $400 млн.

Посмотрим теперь, как могут измениться позиции игроков на рынке к концу 2012 года. Для начала обратимся к таблице 3, в которой для каждого производителя указано значение потенциала роста.

Градация потенциала роста осуществляется по следующим степеням:

- отрицательный – снижение объема продаж, уменьшение доли производителя на рынке;

- стагнация - сохранение текущего объема продаж, уменьшение доли производителя на рынке (при условии роста рынка в целом);

- низкий – рост объема продаж от 0 до 30%;

- умеренно высокий – рост объема продаж от 30 до 50%;

- очень высокий – рост объема продаж свыше 50%.

Таблица 4: Потенциал роста и позиции основных игроков на 2012 год (прогноз)

| Производитель | Потенциал роста | Позиция на рынке по итогам 2012 года |

| Лаборатория Касперского | Низкий | 1 |

| Eset | Низкий | 2 |

| Symantec | Низкий | 3-4 |

| Доктор Веб | Низкий | 3-4 |

| Trend Micro | Низкий | 5 |

| McAfee | Низкий | 6 |

| Microsoft | Низкий | 7 |

| BitDefender | Умеренно высокий | 8 |

Как видно из таблицы 3, в 2012 году маловероятны изменения позиций ключевых игроков. В лидирующей группе, при определенных условиях, возможна перестановка между компаниями Symantec и «Доктор Веб» в борьбе за третье место, что будет являться основной интригой года.

«Лаборатории Касперского», имеющей уже более 50% рынка, будет все сложнее показывать высокие темпы роста. Тоже самое касается и компании Eset, которой также будет все сложнее искать резервы для роста в погоне за лидером рынка. Однако именно от успешности действий этих двух тяжеловесов зависит весь рынок в целом. Если им удастся продолжить свой рост в ритейле, а также активнее пойти в сегмент малого и среднего бизнеса, то хорошие темпы роста не заставят себя ждать. Однако, едва ли, их темпы роста в 2012 году могут быть выше 30%, поэтому оценка потенциала роста – Низкий.

По нашей оценке рост продаж антивирусного ПО корпорации Symantec в 2012 году может быть значительно больше, чем в предыдущие годы. Во главе с новым региональным руководителем корпорация вновь начала выходить в ритейл и в целом стала тратить заметные усилия именно на продвижения антивирусных продуктов, чего не было предыдущие несколько лет. При удачном раскладе Symantec может показать значительные темны роста, но едва ли превышающие 30%, поэтому оценка потенциала роста - Низкий.

Компания «Доктор Веб» - наиболее закрытый участник рынка, поэтому строить какие-то прогнозы по этой компании заведомо трудное занятие. Однако, в 2012 году у компании неожиданно появились шансы вернуться в тройку лидеров российского антивирусного рынка, после, как минимум, 6-7 летнего оттеснения на периферию. Компания представлена в ритейле, продвигает свои продукты по модели SaaS, где имеет сотни тысяч активных подписчиков, но и имеет клиентов в корпоративном сегменте и госсекторе. Такая сбалансированность при определенном сценарии позволяет рассчитывать хороший темп роста для этого производителя. Однако, как и в случае с другими игроками, потенциал роста по нашей классификации - Низкий.

Компании Trend Micro и McAfee продолжают испытывать схожие проблемы. Их локальным представительствам нужно показывать рост продаж в условиях весьма скромных бюджетов. Рынок находится в такой фазе, что даже хорошие продукты сами собой продаваться не будут, потеснить лидеров без существенных финансовых вливаний и усилий по продвижению не получается. Инвестировать же в освоение российского рынка средства западные производители опасаются или считают нецелесообразным. Потенциал роста – Низкий. Однако для McAfee, находящейся теперь под крылом Intel, 2012 год может стать во многом переломный.

Интересным игроком рынка в 2012 году может стать BitDefender. Этот производитель имеет планы и амбиции серьезно активизировать свое присутствие на российском рынке. Потенциал роста с учетом текущего объема продаж – Умеренно высокий. Все остальные небольшие игроки по нашим прогнозам не смогут показать каких-то серьезных успехов, которые могут быть заметны в масштабах рынка.

Прогноз объемов продаж для каждого производителя на 2012 году в количественном выражении не проводился в виду сильной закрытости и непрозрачности рынка, и, как следствие, его заведомо низкой точности.

Илья Шабанов, управляющий партнер Anti-Malware.ru, так прокомментировал результаты исследования:

«Одним из ключевых двигателей бурного посткризисного роста в 2010-2011 годах стал ритейл. Поэтому, только серьезно работающие в этом сегменте компании, а это "Лаборатория Касперского", Eset и "Доктор Веб", могут похвастаться серьезными цифрами роста и, в итоге, улучшением своих позиций. Зарубежные производители, делающие ставку в основном на корпоративные продажи, например, Symantec и Trend Micro фактически остались на прежнем уровне или показали совсем небольшой рост.

В целом рынок за последние два года консолидируется в руках двух лидеров - "Лаборатории Касперского" и Eset. Первая из них контролирует более половину рынка. Вторая - около трети. На двоих эти производители занимают почти 80% всего рынка. Сейчас с уверенностью можно говорить, что именно эти две компании смогли извлечь наибольшую выгоду из посткризисного восстановления рынка».

7. Комментарии партнеров Anti-Malware.ru

Олег Гудилин, руководитель управления маркетинга «Лаборатории Касперского» в России, странах Центральной Азии и Закавказья:

«Лаборатория Касперского» является бессменным лидером на российском рынке и укрепляет свои позиции год от года. В 2011 году мы продолжили расти, продемонстрировав серьезную положительную динамику во всех сегментах рынка. Основной точкой роста для нас стало развитие бизнеса в B2B-секторе: прошедший год оказался очень результативным как с точки зрения завоевания новых клиентов, так и с точки зрения расширения линейки корпоративных продуктов и услуг. «Лаборатория Касперского» представила рынку новое поколение корпоративных решений, а также ряд дополнительных сервисов, включая возможности расширенной технической поддержки для наших клиентов, обеспечивающей им специальные условия обслуживания.

В 2011 году был заключен целый ряд значимых контрактов с крупнейшими российскими предприятиями и государственными структурами. В их числе – соглашения с ОАО РЖД, Министерством Внутренних Дел, Министерством обороны, Федеральной Налоговой Службой, Правительством Москвы, Группой компаний РБК, ВГТРК и многими другими. В некоторых из перечисленных организаций локальная сеть насчитывает до нескольких сотен тысяч компьютеров».

Андрей Бешков, руководитель программы информационной безопасности Microsoft Россия:

«Мы предполагаем, что рынок антивирусных решений будет продолжать расти не только в России, но и во всем мире. Это гарантируется постоянными громкими событиями в сфере ИБ, модными тенденциями, такими как облачные вычисления, мобилизация и консьюмеризация ИТ. Постепенно пользователи начинают понимать, что антивирус нужен не только для Windows. На такую мысль их наталкивают последние события с ростом количества зловредного кода для альтернативных платформ и массовыми заражениями MacOS X и Android.

По результатам исследования OWASP в 2011 году Microsoft занимает 4-е место в списке производителей антивирусов с крупнейшей долей рынка. Мы предполагаем, что инициатива по включению антивирусного решения Microsoft в Windows 8 так же повлияет на распределения долей рынка. Мы продолжим совершенствовать свои антивирусы MSE и Forefront, неоднократно получавших международные награды. Это позволит нам защищать пользователей гораздо более надежно».

Вениамин Левцов, региональный менеджер Trend Micro в России и СНГ:

«На протяжении 2011 года продолжали усиливаться существующие тенденции антивирусного рынка: рост в консьюмерском сегменте за счет проникновения ШПД и рост в госсекторе за счет продолжающегося увеличения ИТ-бюджетов различных уровней. В сегменте среднего и крупного бизнеса, где собственно хорошо известны решения Trend Micro, на мой взгляд, отсутствовали факторы, которые могли бы породить серьезный рост продаж антивирусных решений - год прошел в условиях усиливающихся ценовых войн при поставках традиционных антивирусных решений на фоне тотальной борьбы предприятий за снижение издержек.

Вместе с тем, в 2011 году стартовали первые продажи нашей новой линейки Trend Micro Deep Security, комплексного решения для защиты (в том числе антивирусной) виртуальных сред. За короткий период, с сентября по декабрь, было завершено несколько проектов различного масштаба, а, в целом, продукт принес около 10% новых продаж Trend Micro в России. Причем, наряду с антивирусной защитой, заказчиков интересовали также такие подсистемы как контроль целостности и сетевая безопасность, ряд заказчиков приобрел продукт для достижения соответствия PCI DSS и требованиями законодательства о ПДн (продукт сертифицирован по линии ФСТЭК России). Я совершенно уверен, что в 2012 мы станем свидетелями многократного роста продаж решений для защиты систем виртуализации, что, безусловно, должно отразиться в показателях Trend Micro, обладающего наиболее зрелым решением в этом сегменте».

Михаил Орешин, эксперт Anti-Malware.ru:

«Открыл отчет и расстроился – никакой интриги. Kaspersky и Eset стабильно растут, с остальными наблюдается стабильность, назовём это так. Да, особо великих и не прогнозируемых событий не было. В отчете за 2011 год у меня была только одна интрига, когда наконец McAfee перенесут в строчку «Другие производители». Понятно, что не переносят из-за уважения к пионерам, в хорошем и правильном смысле слова, рынка. Что касается непосредственно подсчёта рынка – всё прозрачно. В целом 2011 был годом стабильности, так он и запомнится. Думаю, основная причина, что не было внедрений каких-то принципиально новых технологических решений. Были лишь изменения в нумерации версий, переходы с антивируса А на Б – будничная практика.

А вот когда будем считать 2012 год, думаю, картина уже не будет столь предсказуемой. Спасибо консьюмеризации и виртуализации (облакам). Направления, с одной стороны, модные, а, с другой, – уже в 2011 году различными производителями были проведены успешные (не всегда, правда) пилотные проекты. Т.е., некая практика уже накоплена. И, если к «классическому антивирусу» подход у антивирусных производителей идентичен, то к защите виртуальных сред и мобильных устройств у разных производителей подход даже концептуально отличается, а у кого-то даже еще нет полноценных решений. И это не может не радовать! Сие дает шанс пошатнуть положение лидеров и отобрать долю у соседей по рынку».

Антон Брижеватый, независимый эксперт:

«Как мы видим радикального изменения ситуации на рынке за 2010-11 год не произошло. Да, наверное, и не могло произойти. Ведущие позиции сохранили существующие лидеры, несмотря на то что антивирусный рынок в России прирос новыми игроками. Новичкам не удалось существенно изменить расстановку сил, но, думаю, удалось сократить долю замыкающего лидерскую группу Dr.Web. LK вновь показал достаточно уверенный рост, впрочем, как и их коллеги из ESET. На мой взгляд, в 2012 году маркетинг некоторых вендоров должен измениться, иначе в этом году их могут ожидать неприятные сюрпризы. Борьба за пользователя и партнёра в сегменте домашних продуктов ещё более обострится и старые приёмы уже могут работать не так хорошо».

Октавиан Чернэуцяну, региональный представитель BitDefender в России и СНГ:

«Динамика роста российского рынка ИТ-безопасности впечатляет, особенно, учитывая, что мир переживает последствия кризиса. В этом году перед компанией BitDefender стоит сложная задача по покорению рынка России. При этом, у меня есть мотивы быть более чем оптимистичным. В России всего лишь два лидера - Kaspersky и Eset, в сумме их доля рынка порядка 80%, и они продолжают расти за счет конкурентов. Мне кажется, прежде всего, это сигнал - есть место и для новых игроков. У нас есть продукты и технологии, которые востребованы очень широким кругом корпоративных заказчиков. В этом году компания BitDefendеr имеет в своей линейке продуктов решение, которое, на данный момент, в мире предлагают ещё лишь несколько производителей. У нас есть продукты и технологии, которые востребованы очень широким кругом корпоративных заказчиков.Речь идет о Security for Virtualized Environments by BitDefender. Это решение было объявлено впервые ещё в августе прошлого года на форуме VMware в Лас-Вегасе. Также мы планируем ряд мер, которые, возможно, покажутся агрессивными, дабы в скором будущем BitDefender смог занять свое место в списке производителей, и не находиться в ряду “Другие производители”».