Очередной независимый анализ российского рынка антивирусной защиты в 2007 году, в котором приводятся данные по объему продаж, долям рынка ведущих игроков, сравнение с 2006 годом и прогноз развития ситуации на 2008 год.

3. Объем продаж и доли рынка в 2006-2007 году

4. Анализ результатов за 2007 год

1. Введение

Статья представляет собой независимый анализ состояния рынка антивирусной защиты в России по итогам 2007 года. Данный обзор проводится ежегодно в рамках проекта Anti-Malware.ru и призван с определенной точностью ответить на вопрос «Кто есть кто на российском рынке антивирусной защиты?»

Материал подготовлен без участия кого-либо из производителей, их представителей (дистрибьюторов, реселлеров и т.д.) на территории России или иных лиц, заинтересованных в умышленном искажении видения рыночной ситуации.

При подготовке материала эксперты не ставили своей целью каким-либо образом повлиять на общественное мнение, изменить расстановку сил на рынке, преуменьшить или наоборот преувеличить чьи-либо достижения или каким-то другим способом исказить реальную ситуацию на рынке.

2. Методология

Приведенные в этой статье данные за 2006 и 2007 календарные годы могут не совпадать с итогами, официально озвученными участниками антивирусного рынка, так как были получены в результате анализа сведений, полученных нами из различных источников, среди которых официальные данные участников рынка, информация СМИ и экспертные оценки аналитиков Anti-Malware.ru.

Все данные объемов продаж указаны в ценах для конечных пользователей, что дает суммы, несколько превышающие реальные доходы компаний-производителей или их дистрибьюторов на территории России (то есть цифры объема продаж в ценах конечного пользователя и данные реальных доходов вендоров различаются на величину наценки каналов продаж).

Анализ не учитывает возможные доходы от технологических продаж, когда, например, антивирусное ядро продается внутри продукта третьей стороны.

3. Объем продаж и доли рынка в 2006- 2007 годах

Ниже приведены данные объемов продаж различных вендоров и их доли на антивирусном рынке России (в ценах конечных пользователей).

Таблица 1. Объем продаж основных участников рынка антивирусной защиты в России в 2006- 2007 годах

| Производитель | Объем продаж, млн. долл., 2006 |

Объем продаж, млн. долл., 2007 |

Рост 2006-2007 |

| «Лаборатория Касперского» | 24,9 | 60,2 | 141,8% |

| Symantec | 19 | 24,5 | 28,9% |

| Eset | 4,7 | 18,3 | 289,4% |

| Trend Micro | 7,2 | 8,6 | 19,4% |

| «Доктор Веб» | 6,3 | 8,4 | 33,3% |

| McAfee | 2,1 | 3,2 | 52,4% |

| Panda Security | 1,7 | 2,0 | 17,6% |

| Sophos | 1,2 | 1,6 | 33,3% |

| F-Secure | N/A* | 1,3 | N/A |

| Другие производители | 1,5 | 5,0 | 233,3% |

| Весь рынок | 68,6 | 133,1 | 94% |

* - Продукция F-Secure официально не продавалась в России.

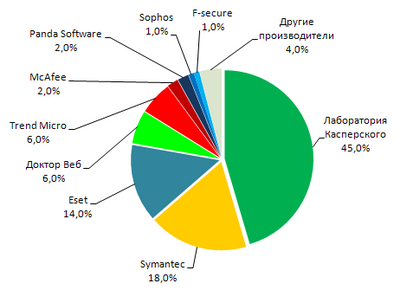

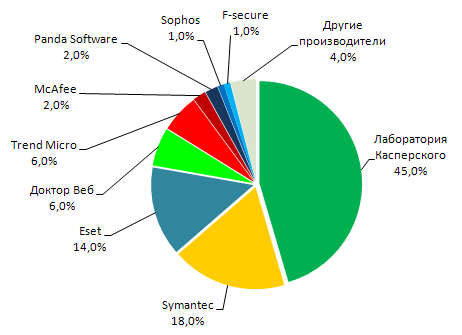

Рисунок 1. Доли основных участников рынка антивирусной защиты в России в 2007 году

Суммарный объем рынка антивирусного программного обеспечения в 2007 году в России составил 133.1 млн. USD, что на 94% больше 68.6 млн. USD в 2006 году. Столь быстрый рост рынка явился неожиданностью для большинства экспертов и значительно превзошел наши собственные ожидания.

Немалый вклад в рост антивирусного рынка также вносит «обеление» программного обеспечения, установленного в организациях и на компьютерах домашних пользователей. Кроме этого, существенно повлияли на динамику рынка проведенные крупные государственные тендеры на поставку антивирусного ПО (например, в Федеральную налоговую службу и Федеральную таможенную службу России).

На фоне среднемировых показателей (около 14%, по данным IDC Worldwide Secure Content and Threat Management 2007–2011 Forecast and 2006 Vendor Shares) такие большие темпы роста говорят об очень высокой степени привлекательности отечественного рынка.

Как видно из таблицы 1, позиции игроков на рынке практически не претерпели изменений. Исключением стал Eset, которому с рекордным ростом в 289% по итогам 2007 года удалось войти в ведущую тройку и изменить состав лидеров рынка. Стоит отметить, что Eset демонстрирует столь ошеломляющие для конкурентов темпы роста уже второй год подряд.

Объем продаж лидера рынка – компании «Лаборатория Касперского» - в 2007 году вырос на 141% - рекордный показатель для этой компании за последние годы - и составил более 60 млн. USD. Для сравнения год назад темпы роста этой компании не превысили 45%.

Устойчивый, но умеренный рост показали компании Symantec (28,9%), Trend Micro (19,4%) и «Доктор Веб» (33,3%). Их объемы продаж составили 24,5, 8,6 и 8,4 млн. USD соответственно. Причем «Доктор Веб» практически сравнялся по объему продаж с Trend Micro.

В графу «Другие производители» входят такие вендоры как Microsoft, Aladdin, BitDefender, Avira, Safe'n'Soft Software, Agnitum и т.д. Суммарный объем продаж этих производителей, по нашей оценке, увеличился примерно в 2 раза и достиг 5 млн. USD.

В сумме пятерка лидеров заработала в 2007 году 120 млн. USD, что составляет 90% всех продаж антивирусного ПО в России. Этот факт позволяет говорить о фактическом разделе рынка между этими пятью вендорами.

4. Анализ результатов за 2007 год

Таблица 2. Изменение долей основных участников рынка антивирусной защиты в России в 2006- 2007 годах

| Производитель | Доля рынка 2006 | Доля рынка 2007 | Изменение доли рынка |

| «Лаборатория Касперского» | 36,3% | 45,2% | 8,9% |

| Symantec | 27,7% | 18,4% | -9,3% |

| Eset | 6,9% | 13,7% | 6,9% |

| Trend Micro | 10,5% | 6,5% | -4,0% |

| «Доктор Веб» | 9,2% | 6,3% | -2,9% |

| McAfee | 3,1% | 2,4% | -0,7% |

| Panda Security | 2,5% | 1,5% | -1,0% |

| Sophos | 1,7% | 1,2% | -0,5% |

| F-Secure | N/A* | 1,0% | 1,0% |

| Другие производители | 2,2% | 3,8% | 1,6% |

* -Продукция F-Secure официально не продавалась в России.

В графу «Другие производители» попали такие вендоры как Microsoft, BitDefender, Aladdin, Avira, Safe'n'Soft Software, Agnitum.

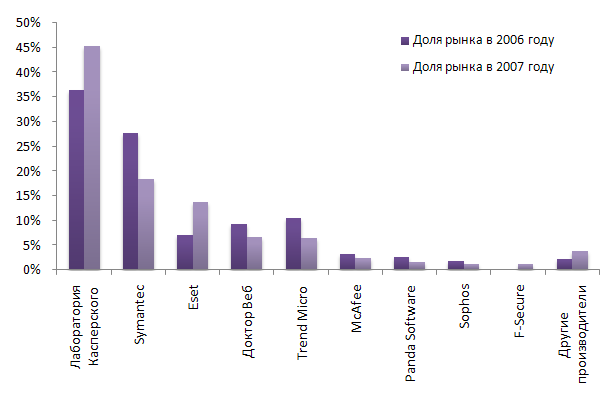

Рисунок 2. Изменение долей рынка основных участников в 2007 году

Сравнивая доли рынка вендоров в 2006 и 2007 годах, видно, что, как и годом ранее, только «Лаборатория Касперского» и Eset упрочили свои позиции. Все остальные вендоры немного ослабили свои позиции. Наиболее существенные потери долей рынка (от 9,3 до 2,9%) зафиксированы у Symantec, Trend Micro и «Доктора Веб».

Новый игрок - компания F-Secure - за 2007 год смогла завоевать около 1% рынка.

Как видно из таблицы и рисунка 1, лидерство на российском рынке продолжает прочно удерживать «Лаборатория Касперского» с объемом продаж в 60,2 млн. USD, чья доля рынка составляет 45,2%. Компания смогла еще более упрочить свое положение, за год отняв у конкурентов более 8,9% рынка, благодаря серьезному обновлению своей продуктовой линейки (корпоративные решения Kaspersky Open Space Security и персональные продукты версии 7.0). Большой вклад в успех компании внесли розничные продажи и победы в тендерах на поставку антивирусов в Высший арбитражный суд РФ, ФГУП «Гознак» и другие государственные учреждения.

Второе место с объемом продаж в 24,5 млн. USD занимает корпорация Symantec. Ее доля на российском рынке уменьшилась на 9,3% и составляет 18,4%. Отставание Symantec от «Лаборатории Касперского» серьезно увеличилось – с 9 до 26% рынка.

Как мы уже отмечали выше, компании Trend Micro и «Доктор Веб» также ослабили свои позиции на российском рынке, показав положительные, но существенно ниже среднерыночных темпы роста. Их доли уменьшились на 4,0 и 2,9% соответственно. Все это позволило компании Eset обойти их и уверенно занять третью позицию на рынке с 13,7% и объемом продаж 18,3 млн. USD. Успеху Eset способствовал выигранный ее партнером, компанией Leta-IT, тендер на поставку антивирусного программного обеспечения в Федеральную налоговою службу России (ФНС) на сумму 46 млн. рублей, активная работа в сегменте малого и среднего бизнеса, а также агрессивная ценовая и маркетинговая политика.

Остальные игроки имеют доли рынка, не превышающие 5%-й барьер. Компания Sophos по итогам 2007 года не смогла опередить Panda Software и McAfee по объему продаж. Текущие показатели Sophos - $1,6 млн. - существенно ниже того, на что может рассчитывать этот вендор в России.

Корпорация Microsoft установила высокий приоритет для задачи укрепления позиций на рынке информационной безопасности. В 2007 году вышел ее корпоративный антивирусный продукт Microsoft Forefront, на который она делала большую ставку. Однако уже очевидно, что рынок слабо отреагировал на новинку, которая рассчитана на достаточно узкий для России сегмент пользователей с развитой информационной инфраструктурой на базе решений Microsoft.

Ожидалось, что компания Softwin (бренд BitDefender) будет более активна на российском рынке в 2007 году. Многие эксперты предрекали ей повторение рывка Eset 1-2-летней давности. Но существующий уровень конкуренции не позволяет румынам закрепиться у нас, и BitDefender пока остается малозаметным игроком.

5. Прогноз на 2008 год

Прогноз на 2008 год стоит начать с того, каким будет общий объем продаж антивирусного ПО на российском рынке. Предполагается, что в 2008 году эта цифра должна составить не менее 210 млн. USD. Таким образом, суммарный рост объема продаж в 2008 году по сравнению с прошедшим годом будет не менее 60%.

Быстрый рост рынка поддерживается рядом крупных государственных тендеров, таких как поставка антивирусного ПО в рамках реализации приоритетного национального проекта «Образование» и установка решений для безопасности в министерствах и других государственных ведомствах. Не стоит сбрасывать со счетов и быстрый рост продаж в рознице, который набирает обороты за счет постепенного снижения доли пиратского ПО.

Посмотрим теперь, как могут измениться позиции игроков на рынке к концу 2008 года. Для начала обратимся к таблице 3, в которой для каждого производителя указано значение потенциала роста на 2008 год.

Градация потенциала роста имеет следующие степени:

- отрицательный – снижение объема продаж, уменьшение доли вендора на рынке;

- стагнация - сохранение текущего объема продаж, уменьшение доли вендора на рынке (при условии роста рынка в целом);

- низкий – рост объема продаж от 0 до 30%;

- умеренно высокий – рост объема продаж от 30 до 50%;

- очень высокий – рост объема продаж свыше 50%.

Таблица 3: Потенциал роста и позиции основных игроков на 2008 год (прогноз)

| Производитель | Потенциал роста | Позиция на рынке по итогам 2008 года |

| «Лаборатория Касперского» | Очень высокий | 1 |

| Symantec | Умеренно высокий | 3 |

| Eset | Очень высокий | 2 |

| Trend Micro | Умеренно высокий | 5 |

| «Доктор Веб» | Очень высокий | 4 |

| McAfee | Умеренно высокий | 6 |

| Panda Security | Умеренно высокий | 8 |

| Sophos | Очень высокий | 7 |

| Microsoft | Умеренно высокий | 9 |

| Bitdefender | Умеренно высокий | 12 |

| F-Secure | Очень высокий | 11 |

| Agnitum | Очень высокий | 10 |

Как видно из таблиц 2 и 3, в 2008 году ожидаются изменения в пятерке лидеров. Компания Eset должна сохранить очень высокие темпы роста, хотя и не такие, как в 2007 году, и опередить по объему продаж компанию Symantec. Остальные представители лидирующей пятерки должны сохранить свои позиции. Кроме этого «Доктор Веб» должна обойти Trend Micro в борьбе за четвертую позицию на рынке.

«Лаборатория Касперского», вероятно, сохранит свое лидерство и покажет высокие темпы роста на уровне 90-100%. Источником этого станут розничные продажи (этому поспособствует выход новой персональной линейки 2009), а также планируемое появление новых версий корпоративных продуктов и снижение цен для малого и среднего бизнеса. Поэтому оценка потенциала роста – очень высокий.

Рост продаж корпорации Symantec в 2008 году также будет высоким. Это связано с выходом ряда новых продуктов, таких как Symantec Endpoint Protection, Symantec Endpoint Management Suite, Altris Client Management Suite, а также обновленной персональной линейки. Кроме этого, положительно скажутся усиление российского представительства корпорации, рост числа сотрудников и начало активной работы в рознице. Ограничителем роста выступит достаточно слабая на фоне других лидеров локальная маркетинговая стратегия. Отсюда потенциал роста – умеренно высокий.

Дистрибьютору Trend Micro - компании ЗАО «АПЛ» - из-за ряда внутренних проблем скорее всего не удастся показать темпы роста на уровне лидеров рынка. Персональные продукты Trend Micro отсутствуют в розничной продаже, а вход в государственные структуры часто оказывается закрыт для корпоративных решений. Отсутствие должного внимания к маркетингу и понятной отстройки от конкурентов позволяют рассчитывать только на умеренно высокие темпы роста.

В последнее время мы наблюдаем более активные действия на рынке компании «Доктор Веб», которая достаточно успешно продвигается в сегменте ISP (интернет провайдеров) со своим антивирусным сервисом Dr.Web AV-Desk. К этому сервису уже подключились такие крупные провайдеры как «Корбина Телеком», «Акадо-Столица» и ряд целый других. Компания имеет большое число лояльных клиентов (включая государственные структуры), сильные базовые технологии и активно наращивает продуктовую линейку. Все это должно позволить «Доктору Веб» обойти ближайшего конкурента в лице Trend Micro и занять четверное место на рынке. Потенциал роста компании оценивается как очень высокий.

Компания McAfee открыла в этом году официальное представительство на территории России и, по заявлениям, намерена инвестировать в российский рынок значительные средства. У руля нового представительства встал опытный Владимир Ларин, ранее работавший в Symantec и Microsoft. McAfee ведет активную работу с партнерами, но в 2008 году до значимых на фоне других конкурентов результатов дело, вероятно, не дойдет, и потенциал роста остается умеренно высоким.

Потенциал роста Panda Security оценивается как умеренно высокий. В тоже время мы ожидаем, что он будет ниже, чем у McAfee, «Доктора Веб» или Sophos. Причина - все последние годы компания не слишком успешно продвигает в России свои решения, и до сегодняшнего времени чаще проигрывала Eset, «Лаборатории Касперского» и «Доктору Веб».

Ожидается, что компания Sophos по итогам 2008 года сможет опередить по объему продаж Panda Security. Такой прогноз подкрепляется тем, что Sophos является одним из лидеров корпоративного сектора в мире, и текущий объем существенно ниже того, на что может рассчитывать компания в России, как следствие - очень высокий потенциал роста.

Не смотря на высокий потенциал BitDefender, в настоящее время нет предпосылок для взлета этого бренда на российском рынке. Представительства BitDefender и Eset в России имеют общего владельца, что не позволит первому атаковать своего более успешного брата на рынке. Развести же их по разным сегментам представляется нетривиальной задачей. Потенциал роста - умеренно высокий.

Новым полноправным игроком антивирусного рынка в 2008 стала компания Agnitum, выпустив новый персональный антивирусный продукт Outpost Antivirus Pro 2009 вдобавок к уже имеющемуся комплексному решению Outpost Security Suite. Высокая известность бренда Outpost и качество продуктов, а также агрессивная ценовая политика делают потенциал роста Agnitum очень высоким.

Прогноз объемов продаж для каждого вендора на 2008 год в количественном выражении не производился из-за высокой степени непрозрачности рынка, и, как следствие, заведомо малой точности такого прогноза.

Если вы по какой-то причине не согласны с приведенным в данной статье анализом, убедительно просим Вас написать об этом в специальной ветке на нашем форуме или лично авторам статьи.