Опубликованы результаты исследования по оценке развитости российского сегмента ИБ. В нём отражено мнение, полученное путём опроса представителей 120 организаций изо всех ключевых отраслей экономики и 26 вендоров в сфере ИБ.

- Введение

- Особенности переходного периода

- Перегрет ли рынок ИБ в России?

- Направления развития отечественных ИБ-вендоров

- Проблема кадров

- Реальная защищённость российских компаний

- Выводы

Введение

17 ноября Институт изучения международных рынков (ИИМР) опубликовал свою оценку развитости российского сегмента ИБ в современных условиях. Исследование «Реальность и перспективы российского рынка кибербезопасности 2023–2025» было проведено в феврале — июне 2023 года. В нём приняли участие представители российских компаний среднего и крупного бизнеса — как частных, так и государственных. Всего было опрошено 120 топ-менеджеров организаций изо всех ключевых отраслей экономики, а также 26 руководителей компаний — вендоров в сфере ИБ. Поддержку в проведении исследования оказал «Росконгресс».

Целью исследования было определить степень зависимости российских компаний от иностранного ПО в области кибербезопасности, выявить основные стимулы роста рынка ИБ в России на ближайшую перспективу, назвать факторы затрудняющие поступательный рост.

Организаторы также хотели оценить общую степень готовности российских компаний к переходу на отечественное ПО в ближайшие два года, в т. ч. в свете регуляторных требований для объектов КИИ.

Результаты исследования были представлены на пресс-конференции. В ней приняли участие:

- Айсалу Бадягина, замдиректора департамента обеспечения кибербезопасности Минцифры;

- Алексей Бобровский, директор Института изучения мировых рынков;

- Святослав Бочаров, руководитель аналитической группы Института изучения мировых рынков;

- Эльман Бейбутов, директор по развитию продуктового бизнеса компании Positive Technologies;

- Виктор Гулевич, директор центра компетенций по информационной безопасности холдинга Т1;

- Павел Андрианов, директор по информационным технологиям Национального расчётного депозитария;

- Андрей Нуйкин, начальник отдела обеспечения безопасности информационных систем блока вице-президента по ИТ компании «Евраз».

Рисунок 1. Пресс-конференция ИИМР в МИА «Россия сегодня»

Особенности переходного периода

В выводах исследования констатируется неоспоримый факт: российские компании постепенно мигрируют на отечественное ПО. Этому способствуют широкий набор предложений от российских вендоров, усилия регуляторов, потеря доверия к западным вендорам, продолжающийся рост количества кибератак на российские организации.

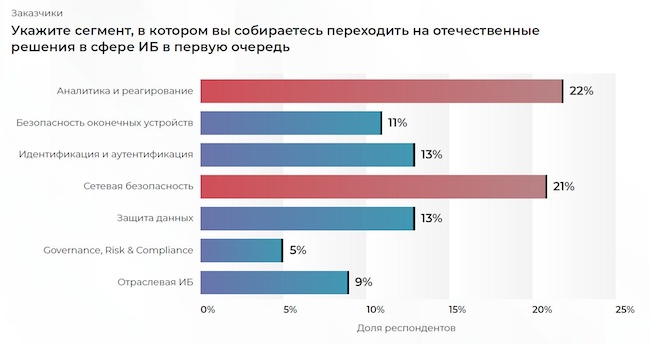

Отмечается, что в ближайшие полтора года процесс импортозамещения будет находиться в активной фазе. Наиболее активными названы такие сегменты ИБ, как «Аналитика и реагирование» и «Сетевая безопасность».

Рисунок 2. Основные направления ИБ для миграции на российское ПО

В исследовании отмечено, что развитие российского рынка ИБ происходит в условиях вынужденной изоляции от наиболее популярных на мировом рынке решений. Переход в новые реалии произошёл неожиданно, большинство игроков не были готовы к нему, хотя тренд на самостоятельное развитие отечественных технологий был заложен задолго до этих событий.

Главными стимулами развития российской отрасли ИБ названы импортозамещение, развитие регулирования и повышение его значимости, развитие разных форм миграции на отечественное ПО, поиск методов для ускорения перехода, решение актуальных проблем компаний.

Уникальность исследования состоит в том, что в нём объединены оценки со стороны как вендоров, так и заказчиков. В онлайн-опросе участвовали в основном компании численностью от 500 до нескольких тысяч работников. В их число вошли также и представители крупного бизнеса (НЛМК, ЯТЭК, «Евраз», «Росводоканал» и другие).

Рисунок 3. Отрасли, представленные в исследовании ИИМР

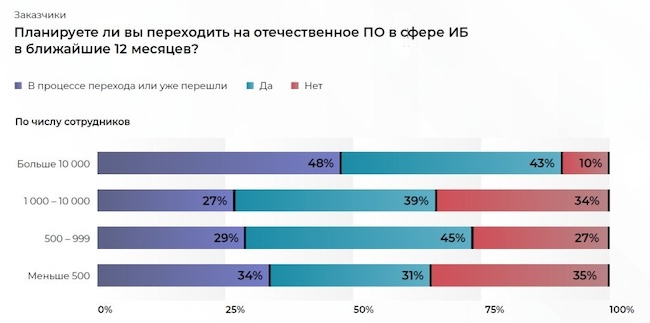

Текущее состояние процесса миграции на отечественный софт в области ИБ представлено на следующей диаграмме. Стоит отметить, что доля компаний, которые уже перешли на отечественные ИБ-решения, составляет от 31 до 43 %, а тех, кто находится в процессе перехода, — от 27 до 48 %.

Вызывает настороженность отсутствие миграционных процессов у ряда компаний (хотя до назначенной даты полного перехода остаётся немногим более года), причём их количество весьма внушительно. Если для крупных компаний эта доля составляет 10 %, то для всего остального рынка — от 27 до 35 %.

Рисунок 4. Текущее состояние процесса перехода на отечественные решения в области ИБ

Главными причинами торможения импортозамещения в ИБ авторы называют высокую зависимость части компаний от ранее внедрённых решений, а также различные трудности финансового, организационного и кадрового характера.

Рисунок 5. Причины задержки перехода на отечественное ПО

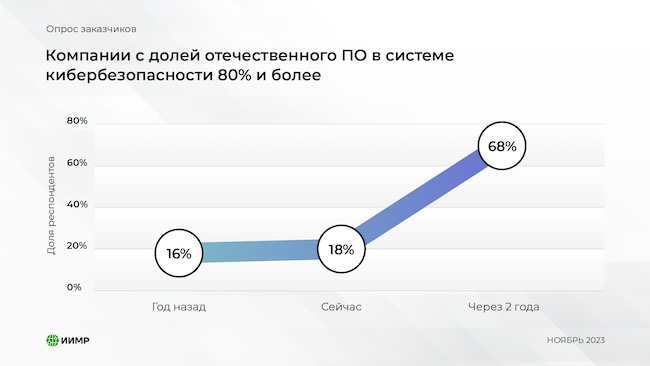

При опросе представители ИБ-вендоров указывали, что в процессе миграции сложился определённый консенсус в отношении порога, при преодолении которого уже можно говорить о состоявшемся переходе на российские продукты в сфере ИБ. Большинство видят его на уровне примерно 80 %, т. е. иностранные решения должны составлять не более 20 % от общего объёма используемых ИБ-продуктов в компании.

Две трети заказчиков планируют (как требует регулятор с учётом указов Президента России № 166 и № 250) осуществить миграцию к 1 января 2025 года. Отмечается, что ещё год назад каждый пятый заказчик вообще не использовал отечественного ПО в сфере ИБ, а уровень проникновения российского ПО не превышал 50 %.

Рисунок 6. Доля российских компаний, перешедших на отечественный ИБ-софт

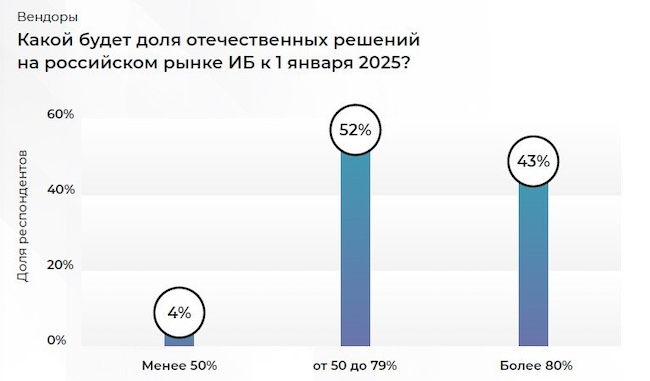

Согласно прогнозам, к намеченной дате (01.01.2025) доля компаний, которые доведут уровень импортозамещённости в своих системах киберзащиты до 80 %, составит 68 %. В то же время треть рынка останется за чертой «свершившегося перехода». Особо отмечается, что к намеченному сроку не будет достигнут и полный охват всех существующих ниш ИБ за счёт появления отечественных продуктов взамен западных. Как отметила Айсалу Бадягина (Минцифры), далеко не все отечественные аналоги уже сумели догнать по своим техническим характеристикам западные продукты, к возможностям и функциям которых успели привыкнуть российские заказчики.

Рисунок 7. Доля отечественных решений на российском рынке к 1 января 2025 г.

Перегрет ли рынок ИБ в России?

Во время дискуссии на пресс-конференции прозвучало утверждение, что сдерживание миграции на отечественное ПО может частично объясняться перегревом рынка ИБ в России и завышенными ценами на отечественные решения.

С этим согласились большинство участников. Как отметил Павел Андрианов (НРД), завышение цен сформировалось стихийно и придётся пережить это, потому что если вводить регулирование в данной области, то это может пагубно сказаться на качестве разработок. «Надо учитывать, что деньги, выплачиваемые за российские решения, остаются в российской экономике. Эти инвестиции позволяют быстрее развиваться российским вендорам».

В то же время Эльман Бейбутов (Positive Technologies) считает, что цены сейчас являются полностью рыночными. «Следует учесть, что раньше западные вендоры предоставляли значительные скидки российским заказчикам при закупке ИБ-решений». Это делалось для повышения присутствия на рынке и было возможно благодаря тому, что иностранные вендоры опирались на развитой западный рынок, на который приходились их основные продажи. «Российским вендорам приходилось конкурировать с мировыми гигантами в условиях демпинга цен на российском рынке. В результате возникало существенное недофинансирование российских вендоров. Отражением этого факта является сохраняющийся до сих пор серьёзный дефицит крупного ИБ-консалтинга на российском рынке. Фактически в России сейчас фактически восстановился баланс, когда в условиях снизившейся конкуренции российские компании могут позволить себе заниматься не только продажами, но и развитием ИБ-направлений, наймом высококвалифицированных кадров и так далее».

Возникла также другая проблема: серьёзно возросли трудозатраты заказчиков при выборе подходящего продукта. Как отметил Павел Андрианов, многие компании, запустив тестирование одного ИБ-продукта, вскоре обнаруживают, что в выбранной нише присутствует ещё несколько новых. Приходится проверять и их, т. е. издержки растут.

Ещё одна проблема нынешнего времени — это уровень доверия к новым ИБ-решениям. В условиях, когда пока нет крупных внедрений, возможность проверить, насколько хорош новый продукт в реальной эксплуатации, фактически также отсутствует. Продукты могут быть интересными с точки зрения своей функциональной начинки, но само решение может быть ещё «сырым».

Есть также большой риск с доверием к будущей поддержке: ведь по завершении стартового развития компания может продать часть бизнеса стороннему вендору. Это создаёт неуверенность со стороны заказчиков.

Как отметил Андрей Нуйкин («Евраз»), «с точки зрения заказчиков рынок перегрет, потому что он достиг уровня нагрева, который не может дать больше дополнительных инвестиций. В то же время с точки зрения потенциала рынка ИБ перегрева явно нет, потому что направлений роста значительно больше и для вендоров есть ещё немало ниш, куда они могли бы направить своё развитие, если смогут получить инвестиции».

Направления развития отечественных ИБ-вендоров

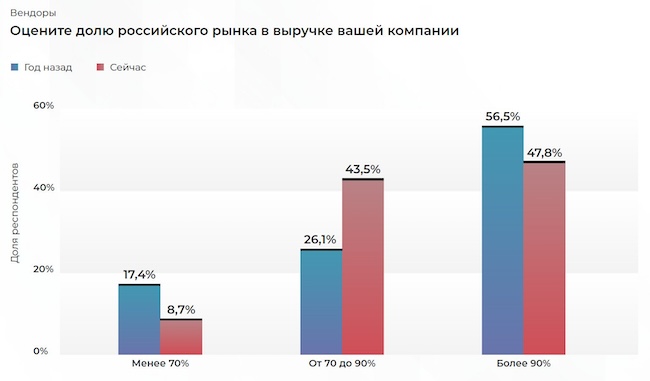

Сложившуюся ситуацию с точки зрения вендоров изображают результаты исследования, показанные на следующей диаграмме.

Рисунок 8. Доля российского рынка в выручке компаний-вендоров

Как отметил Святослав Бочаров (ИИМР), эти результаты были отчасти неожиданными для исследователей. «Российские вендоры стали активно развиваться во всех сегментах и не игнорируют ни одну из ниш. Они почувствовали, что сейчас появилось окно возможностей. В то же время сохраняется (пусть и небольшая) вероятность, что западные вендоры могут завтра снова вернуться на российский рынок». В создавшихся условиях российские вендоры ИБ, уже имеющие в своём портфеле популярные решения, стали активно развиваться в направлении расширения географии своих продаж. Несмотря на санкции, они не замкнулись в границах отечественного рынка.

Как показывает диаграмма, активное развитие на российском рынке получают в первую очередь зрелые отечественные решения, для которых открылся дополнительный спрос. Но когда компании приближаются к насыщению спроса на свои продукты, они начинают активно искать выход на другие рынки, прежде всего дружественных стран, для расширения продаж. Доля таких предприятий медленно растёт.

В то же время компании, которые ранее ориентировались на широкое присутствие на рынках других стран (прежде всего западных, которые сейчас относят к недружественным), частично или полностью свёртывают операции там. Сложная геополитическая ситуация заставляет их переориентироваться и повышать свою капитализацию именно на российском рынке.

Как отметил Святослав Бочаров, ссылаясь на мнения вендоров, многие из них действительно планируют активное развитие на внешних рынках. Фактически это следует рассматривать как тренд.

Почему? Российский рынок ИБ (в раскладе до 2022 года) оценивался на уровне 3–5 % от мирового. Это влияет на планы развития. Когда конкуренция сужается до размеров российского рынка, провоцируется частичный отход от общемировых трендов в развитии продуктов ИБ. Причины — недостаток инвестиций и отсутствие сформировавшегося спроса. Когда же российские вендоры выходят на более ёмкий общемировой рынок, это заставляет их активно развивать другие функции, которые уже востребованны в общемировом масштабе, но пока не стали обязательными в России. Это положительно сказывается на отечественном рынке: новые функции будут становиться доступными и для российских заказчиков.

В то же время, как отметил Святослав Бочаров, стратегия выхода на внешний рынок теперь изменилась. Если раньше она была направлена в первую очередь на англоязычные страны, то сейчас превалируют другие направления.

Проблема кадров

Главными стимулами развития российского рынка ИБ авторы исследования назвали полный отказ от иностранного ПО для компаний с госучастием и КИИ, а также уход с иностранного ПО в сегменте ИБ для всех компаний до 1 января 2025 года.

Основными препятствиями, которые мешают строительству ИБ на базе отечественных решений, были названы:

- неполный охват номенклатуры ИБ-продуктов отечественными решениями;

- отсутствие информации о реальных возможностях и наличии требуемого для ИБ-отделов ПО;

- высокая стоимость миграции;

- нехватка квалифицированных кадров.

Именно нехватка кадров чаще всего обсуждается сейчас в профессиональных сообществах. Отмечается, что говорить о готовности отрасли без решения этой проблемы невозможно. Нехватка кадров порождает высокие трудовые и организационные издержки.

Как отметил Виктор Гулевич (T1), ещё пару лет назад российские вендоры ИБ, которые сейчас имеют капитализацию в несколько десятков миллиардов рублей, продавали за год всего на 100–200 млн рублей. Результат: стремительный рост порождает резкий спрос на людские ресурсы для поддержки возросшего объёма работ.

Авторы исследования не ограничивают список причин нехватки кадров только проблемами системы образования и профессиональной подготовки. Как отметил Святослав Бочаров (ИИМР), многие годы западные компании вкладывали значительные средства в обучение российских сотрудников навыкам работы со своим ПО, в развитие собственных ИБ-экосистем. Сейчас это создаёт высокое торможение в процессе миграции: людей необходимо не просто переучивать, приходится ломать закрепившиеся привычки и навыки.

Кроме того, приверженность прежним экосистемам стала серьёзным препятствием ещё и потому, что часто она не позволяет легко интегрировать российские решения взамен тех, которые предлагали западные вендоры. Это провоцирует дальнейший рост стоимости миграции.

Проблема кадров затрагивает как разработчиков, так и заказчиков. Если у разработчика нет соответствующих компетенций, то часть функций перекладывается на плечи заказчиков, которые получают лишь частичное решение задач ИБ. Но если у заказчика нет кадров с соответствующей подготовкой, то даже внедрение полноценного защитного решения ведёт к тому, что часть его функций «простаивает», отметил Павел Андрианов (НРД).

По словам Святослава Бочарова, для крупных компаний затраты на кадры становятся более значимыми, чем на приобретение продуктов. В то же время для небольших компаний, где штат подразделения ИБ составляют один-два человека, организационные затраты на кадры менее значимы.

Реальная защищённость российских компаний

Как отмечают исследователи, до 2022 года основные кибератаки против российских компаний были направлены на кражу данных. Теперь главный вектор сильно поменялся. Атаки стали более координированными и направлены в первую очередь на прощупывание слабых мест и выявление брешей в системе безопасности.

Рисунок 9. Цели реальных кибератак против российских компаний (по их собственной оценке)

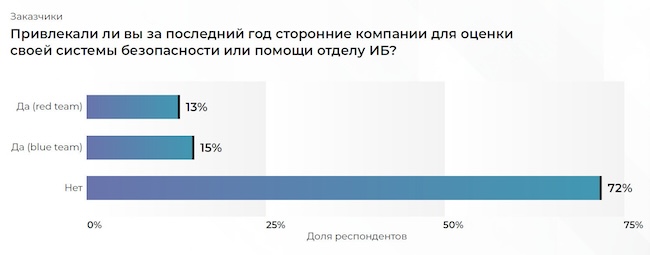

Важным для оценки реальной защищённости российских компаний видится следующий вопрос: привлекали ли они за последний год сторонних подрядчиков для оценки используемой системы ИБ или для оказания помощи ИБ-отделу?

По мнению авторов исследования, ответ на этот вопрос позволяет выяснить, сталкивалась ли конкретная российская компания с реальными кибератаками, направленными против неё. Именно реакция на целевые (APT) атаки показывает реальную защищённость.

Как показали результаты опроса, 72 % компаний не привлекали за последний год сторонних подрядчиков.

Рисунок 10. Статистика по привлечению внешних ИБ-экспертов

Как отметил Эльман Бейбутов (Positive Technologies), на российском рынке пока не так много компаний, которые фактически пользуются сервисом тестирования на проникновение. Но даже если они и проводят подобные проверки и тщательно готовятся к этому, то, как показывает практика, взломать их защиту часто удаётся очень быстро — за считаные дни, а иногда и часы. Это указывает на то, что большинство российских компаний до сих пор не создают «непреодолимых проблем для их взлома хакерами».

Почему многие компании не выходят на собственную оценку защищённости? Проблема состоит в дисбалансе развития ИТ и ИБ. Предприятия годами развивают только направление ИТ, а выстраивание ИБ-защиты постоянно откладывается. «Постоянное откладывание развития ИБ-направления в компании чаще всего является основной причиной удачных кибервзломов», — отметил Эльман Бейбутов.

Вторая проблема — это разрыв между топ-менеджментом и ИБ-службой. «Их целеполагание в отношении кибербезопасности часто расходится. Для топ-менеджмента задачи развития ИБ часто рассматриваются как вспомогательные к развитию ИТ и достижению намеченных бизнес-показателей. Это создаёт проблему с развитием ИБ в компаниях».

Алексей Бобровский (ИИМР) отметил также, что большинство компаний не проводят тестов на защищённость собственной инфраструктуры. Поводом для их проведения обычно становится первый выявленный инцидент со вторжением. «Это отражает определённую неграмотность в области ИБ. Часто оценки собственной защищённости не соответствуют реальному уровню. Выявить это удаётся только при квалифицированных проверках. Есть существенная разница между ощущениями компаний и реальным положением дел».

Выводы

В 2022–2023 гг. в России появилось немало хороших продуктов по многим направлениям ИБ. Их тестирование подтверждает высокую эффективность, хотя ещё остаются направления, которые необходимо наполнить отечественными продуктами. Сейчас вопрос состоит в том, насколько быстро российские вендоры сумеют наверстать отставание и вывести на внутренний рынок до 2025 года полностью готовые продукты взамен западных.

Алексей Бобровский рассматривает проведённое исследование как повод для начала общественной дискуссии по вопросам развития кибербезопасности российских ИТ-систем. Он отметил, что результаты исследования были специально поданы с «техническим уклоном», чтобы высветить техническую сторону развития отрасли, возникающие проблемы с безопасностью ИТ в России. «Процесс выстраивания надёжной системы ИБ российских компаний ещё не завершён, и необходимо обсуждать возникающие вопросы, чтобы добиться положительного результата».